Om du precis har börjat upprätta din kreditprofil eller kredithistoria är du förmodligen nyfiken på vad ditt startpoäng är. Vi kommer att titta på vad den poängen är, hur den beräknas, hur du kan förbättra den och mycket mer.

- Vilken kreditpoäng börjar du med?

- Vad är ditt startbetyg?

- Hur beräknas din kreditpoäng?

- Hur du kontrollerar din kreditupplysning

- Vad är otillräcklig kredithistorik?

- Hur lång tid kommer det att ta för att förbättra din kredit?

- Vad man kan förvänta sig av en ny kreditpoäng

- Keilani på 18 år bygger redan upp sin kredit

- Slutsats & Sammanfattning

Vilken kreditpoäng börjar du med?

Du kanske blir förvånad när du får veta att vi alla börjar utan någon kreditpoäng alls. Din grundläggande information rapporteras inte förrän du faktiskt har haft en kredit (t.ex. ett kreditkort, lån osv.) i ditt namn i minst 6 månader. Det betyder dock inte att ditt kreditbetyg börjar på 0. Det finns tre byråer och var och en har sitt eget unika betygsintervall, varav de flesta börjar runt 300.

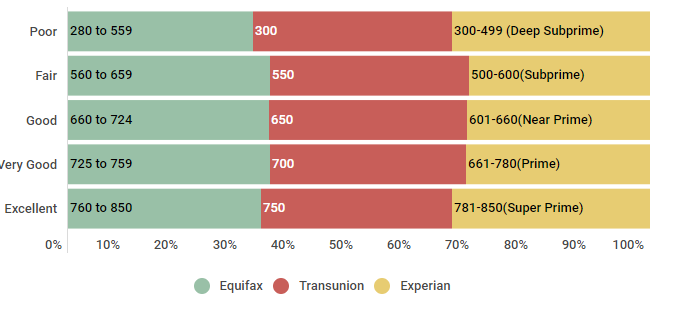

Låt oss ta en närmare titt på kreditbetygsintervallerna och hur varje byrå ser på dem.

Kreditbetygsintervallerna: TransUnion (VantageScore 3.0), Equifax, Experian

| Rank | Equifax | Transunion | Experian |

|---|---|---|---|

| Svagt | 280 till 559 | 300-.550 | 300-499 (Deep Subprime) |

| Fair | 560 till 659 | 550-649 | 500-600(Subprime) |

| God | 660 till 724 | 650-699 | 601-660(Near Prime) |

| Very Good | 725 till 759 | 700-749 | 661-780(Prime) |

| Excellent | 760 till 850 | 750-850 | 781-850(Super Prime) |

Källa: Uppgifter hittades den 3 oktober 2018. Experian Information Systems webbplats. Vanliga frågor om kreditvärdighet. Hämtad från https://www.experian.com/blogs/ask-experian/credit-education/faqs/credit-score-faqs, Equifax webbplats. Equifax Credit Score Range ™ Endast USA. Hämtad från https://help.equifax.com/s/article/Equifax-Credit-Score-ranges-US-only, TransUnion VantageScore 3.0 model.

Som du kan se har varje byrå sina egna specifika värden som samordnas med de olika kreditpoänginterna, men de ligger alla relativt nära varandra i värde. Så om ditt kreditbetyg inte börjar vid 0… var börjar det då?

Vad är ditt startbetyg?

Vi börjar alla utan kreditbetyg – vilket är logiskt, med tanke på att våra kreditbetyg baseras på informationen i våra kreditupplysningar, och dessa rapporter genereras inte ens förrän vi har haft krediter i vårt namn i 6 månader eller längre. Utan en etablerad historia dyker din kreditupplysning och ditt kreditpoäng inte upp magiskt när du fyller 18 år, trots många vanliga missuppfattningar.

När du väl har etablerat en kredit kan ditt första kreditpoäng variera från mindre än 500 till en bra bit över 700-talet, beroende på din ursprungliga ekonomiska prestation. Det enda sambandet mellan ditt första kreditbetyg och poängsättningen skulle vara åldern på din kreditprofil. Med tanke på att denna faktor endast är värd cirka 15 % av poängen i ditt totala kreditbetyg, skulle du, även om du i princip ”misslyckas” med denna kategori och klarar dig bra i de andra, fortfarande ha ett kreditbetyg långt över 640.

Funderar du på hur kreditbetygen för amerikanska konsumenter ser ut? Låt oss ta en närmare titt.

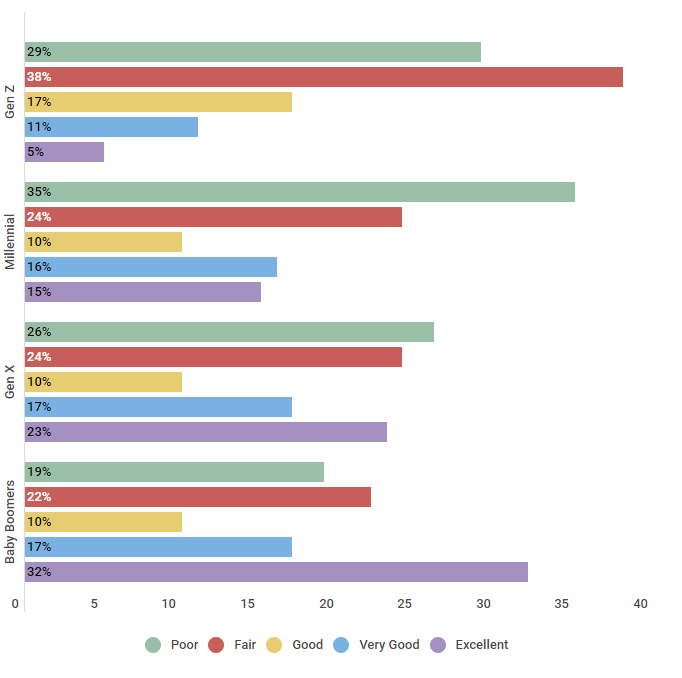

U.S. Befolkningen kategoriserad efter de fem FICO-områdena för kreditbetyg

| Age | Poor | Fair | Good | Mycket bra | Utmärkt |

|---|---|---|---|---|---|

| Gen Z | 29% | 38% | 17% | 11% | 5% |

| Millennial | 35% | 24% | 10% | 16% | 15% |

| Gen X | 26% | 24% | 10% | 17% | 23% |

| Baby Boomers | 19% | 22% | 10% | 17% | 32% |

Källa: Det kommer inte som någon överraskning att äldre konsumenter med en mer etablerad kredithistoria har bättre kreditpoäng – ungefär en tredjedel av Baby Boomers har utmärkt kreditvärdighet. Yngre generationer som precis har börjat bygga upp sin kredit arbetar fortfarande på att förbättra sina poäng, med huvuddelen av Gen Zers och Millennials som har dålig eller rättvis kredit.

Nu när du vet hur poäng ser ut, låt oss se hur de beräknas.

Hur beräknas din kreditpoäng?

För att förstå hur din kreditpoäng fungerar, måste du veta hur den beräknas. Ditt kreditbetyg har ett antal faktorer som bidrar till ditt betyg, var och en med sin egen vikt. I den här artikeln kommer vi att titta på de faktorer som bidrar till ditt FICO-poäng, eftersom det är den mest erkända och använda poängsättningsmetoden.

De faktorer som bidrar till ditt kreditpoäng är följande:

- Betalningshistorik (35 %). Din betalningshistorik är den enskilt största faktorn som bidrar till ditt kreditbetyg. Det visar potentiella långivare hur ofta dina betalningar har skett i tid – eller om de har varit sena eller uteblivit.

- Kreditutnyttjande (30 %). Även om detta kan låta komplicerat är ditt kreditutnyttjande helt enkelt den procentandel av din totala tillgängliga kredit som du för närvarande använder. Siffran uttrycks i procent och för att få bästa möjliga poäng vill du hålla siffran under 30 %.

- Kreditålder (15 %). Åldern eller längden på din kredithistorik bidrar också till din poäng. För att få ut det mesta av den här faktorn ska du se till att hålla dina äldsta konton öppna och i gott skick.

- Kreditmix (10 %). Potentiella långivare vill se en blandning av olika kredittyper i din rapport, t.ex. kreditkortskonton och ett bil- eller hypotekslån.

- Antal förfrågningar (10 %). Att kontrollera ditt kreditbetyg skadar inte ditt konto, men hårda förfrågningar, till exempel när du ansöker om ett nytt kreditkort, gör det. Begränsa antalet hårda förfrågningar om din kredit för att hålla ditt resultat högt.

Nu när du vet att ditt kreditbetyg baseras på informationen i din kreditupplysning, samt hur ditt kreditbetyg beräknas, ska vi titta närmare på hur du kan kontrollera din kreditupplysning.

Hur du kontrollerar din kreditupplysning

Enligt lag har du rätt till en kostnadsfri kopia av din kreditupplysning var 12:e månad, från var och en av de tre rikstäckande kreditupplysningsbyråerna (Equifax, Experian och TransUnion). Du kan begära en kopia av din kreditupplysning online på annualcreditreport.com (den enda auktoriserade webbplatsen för dessa kostnadsfria kreditupplysningar) eller genom att ringa 1-877-322-8228. Du måste ange namn, adress, personnummer och födelsedatum för att verifiera din identitet.

Men vad händer om du får veta att du har en otillräcklig kredithistorik när du ansöker om kredit eller försöker kontrollera din kreditupplysning?

Vad är otillräcklig kredithistorik?

Det är inte ovanligt att man har en otillräcklig kredithistorik när man precis har börjat. Att ha en otillräcklig kredithistorik innebär helt enkelt att din kreditprofil inte är tillräckligt gammal för att uppfylla kraven från en viss långivare. Om du får veta att du har en otillräcklig kredithistorik finns det flera strategier som du kan ta till för att komma till rätta med detta:

- Ansöka om ett säkrat kreditkort

- Ansöka om ett kreditbyggarlån

- Beordra din hyresvärd att rapportera dina månatliga hyresbetalningar

- Lägg till en behörig användare på ditt kreditkort, eller bli behörig användare på någon annans konto

Om du har en otillräcklig kredithistorik är det viktigt att veta att du inte är ensam. Låt oss ta en titt på hur många människor som för närvarande är osynliga på kredit:

Amerikaner som är kreditosynliga

| Generation | Procentuell andel som är kreditosynliga |

|---|---|

| Generation Z | 84% |

| Millennials | 24% |

| Generation X | 15% |

| Baby Boomers | 10% |

| Den tysta generationen | 15% |

Källa: Som du kan se anses en överväldigande majoritet av generation Zers (84 %) vara osynliga när det gäller krediter. Denna siffra fortsätter att sjunka i takt med att generationerna blir äldre. Till exempel anses endast 24 % av Millennials vara kredit osynliga, och endast 10 % av Baby Boomers är det.

För att lära dig mer om otillräcklig kredithistorik och de steg du kan ta för att hjälpa till att bygga upp din kreditprofil snabbt, kolla in dessa artiklar.

Hur lång tid kommer det att ta för att förbättra din kredit?

Om din startkreditpoäng inte är där du vill att den ska vara, undrar du antagligen hur lång tid det kommer att ta för att se en förbättring i din kreditpoäng. Vi tar en titt nedan:

Den tid det tar att förbättra sin kreditvärdighet och flytta till en annan kreditvärdighet

| Kreditvärdighetsintervall (start) | Kreditvärdighetsintervall (slut) | Genomsnittlig tidsåtgång |

|---|---|---|

| Svår kreditvärdighet Score | Fair Credit Score | 8 Månader |

| Fair Credit Score | Good Credit Score | 14 Månader |

| God kreditvärdighet | Utmärkt kreditvärdighet | 7 månader |

Källa: Vi undersökte 455 konsumenter under 24 månader för att förstå hur lång tid det i genomsnitt tar att flytta mellan olika kreditnivåer från 2016-02-15 till 2018-02-15.

Du kan förvänta dig att se betydande förbättringar ganska snabbt. Om du till exempel aktivt arbetar för att förbättra din kredit kan du förvänta dig att se din poäng förbättras från dålig till rättvis på bara 8 månader.

Free Credit Score

How To Build Credit

FICO Score

What is a Great Credit Score

Us Genomsnittlig kreditpoäng

FICO Score Definition

Vad man kan förvänta sig av en ny kreditpoäng

Om du precis har börjat med krediter och din kreditpoäng ligger i det ”nya” intervallet, vad kan du förvänta dig om och när du behöver göra ett större köp? Tyvärr kan dina initiala räntor vara lite högre än vad du skulle vilja. Om så är fallet bör du överväga att lägga till en medundertecknare i din ansökan, om det är en möjlighet. Om det inte är möjligt att säkra en medundertecknare, tänk på att du alltid kan refinansiera ditt köp senare, när din kreditvärdighet har förbättrats.

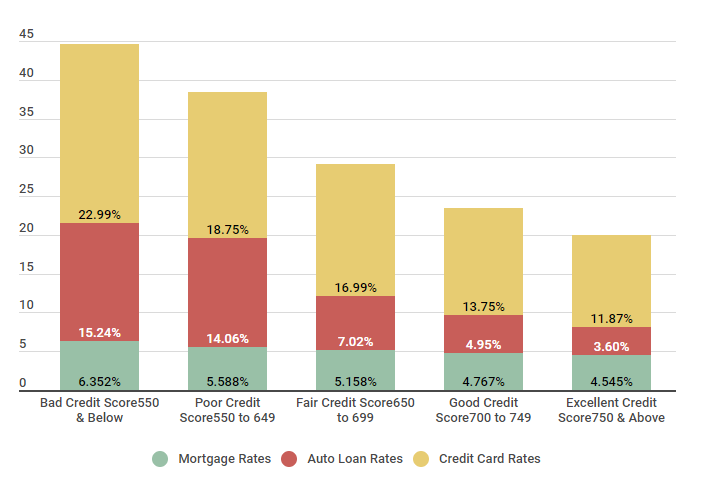

Nu ska vi titta på de genomsnittliga räntorna som Credit Sesame-medlemmar betalar, baserat på deras kreditvärdighetsintervall.

Genomsnittliga räntor för Credit Sesame-medlemmar

| Score Range | Hypotek Räntor | Räntor för billån | Räntor för kreditkort |

|---|---|---|---|

| Svår kreditvärdighet 550 & Under |

6.352% | 15.24% | 22.99% |

| Sämre kreditvärdighet 550 till 649 |

5.588% | 14.06% | 18.75% |

| Fair Credit Score 650 till 699 |

5.158% | 7.02% | 16.99% |

| God kreditvärdighet 700 till 749 |

4.767% | 4.95% | 13.75% |

| Utmärkt kreditvärdighet 750 & Över |

4.545% | 3.60% | 11.87% |

Källa: Som du kan se betalar konsumenter med dålig kredit tyvärr i slutändan betydligt mer i ränta än de som har utmärkt kredit. Ta till exempel kreditkortsräntorna – om du har dålig kredit kan du räkna med att betala cirka 23 procent i ränta. Med utmärkt kredit sjunker denna siffra till mindre än 12 % – vilket innebär att om du har dålig kredit kommer du att få betala nästan dubbelt så mycket i räntekostnader för samma inköp.

Vi pratade med Credit Sesame-medlemmen Keilani för att ta reda på vad hon gör för att bygga upp sin kredit när hon är 18 år gammal. Här är vad hon hade att säga:

Keilani på 18 år bygger redan upp sin kredit

Medlem sedan: 9/1/2018

Vi märkte att du precis anslöt dig, vad fick dig att bygga upp din kredit?

Jag tog en ekonomikurs i gymnasiet när jag var 16 år och lärde mig om vikten av kreditpoäng och hur de kan påverka hela ditt ekonomiska liv. Jag ville inte vara beroende av någon annan för lån eller kreditkort så jag satte upp ett mål att ha en bra kreditvärdighet när jag tog examen. Jag hörde från en kund om Credit Sesame och bestämde mig därför för att kolla upp det. Jag är så glad att jag gjorde det.

Vad är din kreditvärdighet och hur har du byggt upp din kreditvärdighet?

Min kreditvärdighet är just nu 752, vilket är mycket bra men inte där jag vill att den ska vara. Jag skulle vilja att det var utmärkt, men jag förstår att det skulle vara svårt med min begränsade kredithistoria. Efter min kurs pratade jag med mina föräldrar om att lägga till mig som behörig undertecknare på deras kreditkort, vilket de gjorde, något motvilligt. De hade all rätt att vara oroliga, det är inte alla tonåringar som är ansvarsfulla när det gäller pengar. Förra sommaren började jag arbeta och i början av mitt sista år bad jag mina föräldrar att vara medundertecknare på ett mycket litet lån för en bil. Tack vare de pengar jag sparade kunde jag betala av varje månad, och nu är det nästan avbetalt.

Så vad planerar du att göra för att fortsätta bygga upp din kredit?

Jag planerar att bo hemma under åtminstone det första året på college, så jag kommer att spara pengar på det sättet. Jag kommer också att ansöka om ett eget kreditkort. Eftersom college är dyrt var jag tvungen att ta ett studielån, vilket tillsammans med mina andra lån hjälper till att diversifiera och kommer att fortsätta att bygga upp min kredit. Jag vet att det inte kommer att bli lätt, men mitt mål är att ha utmärkt kreditvärdighet innan jag tar examen från college så att jag kan göra vad jag vill.

Vi ville dela med oss av Keilanis berättelse eftersom den visar hur viktigt det är att bygga upp sin kredit redan i tidig ålder och hur detta kan ge dig förutsättningar för ekonomisk framgång i framtiden.

Slutsats & Sammanfattning

Slutsats: När du börjar bygga upp din kredit börjar ditt kreditbetyg inte på 0. Varje byrå har sin egen metod för att beräkna ditt kreditbetyg, även om de alla bygger på liknande faktorer. Genom att göra ansvarsfulla val med din kredit är du på god väg mot ett bra kreditbetyg – och alla de fördelar som följer med det.