Jak mówi przysłowie, wznoszący się przypływ podnosi wszystkie łodzie – kiedy gospodarka jest silna, akcje mają tendencję do osiągania dobrych wyników. Niemniej jednak, zarówno w dobrych jak i złych czasach, występuje rozproszenie stóp zwrotu z akcji, potwierdzając (oczywistą) prawdę, że kondycja gospodarki jest tylko jednym z wielu czynników wpływających na wyniki akcji.

Naszym zdaniem, najważniejszym czynnikiem wpływającym na stopy zwrotu z akcji, w szczególności dla spółek wschodzących, jest tempo wzrostu popytu na ich produkty i usługi. Uważamy, że najlepsze okazje do osiągania lepszych wyników rynkowych występują wtedy, gdy spółka działa w sektorze lub branży, która przechodzi transformację, tworząc rosnącą falę nowych klientów. W naszym portfelu staramy się inwestować w wybraną grupę innowacyjnych spółek, które są w stanie wykorzystać niewykorzystane, rozwijające się rynki.

Powszechnie mówiąc, wzrost dzieli się na dwie kategorie – cykliczny i sekularny. Wzrost cykliczny może być postrzegany jako pasywny, podczas gdy wzrost świecki jest napędzany przez zmiany strukturalne w sektorze, branży lub firmie.

Wzrost cykliczny

Wzrost cykliczny, jak sama nazwa wskazuje, jest silnie skorelowany z cyklem gospodarczym. Branże, które są napędzane przez cykliczny wzrost mają tendencję do dostarczania pozytywnych zwrotów podczas rozwijających się gospodarek i słabo radzą sobie podczas spowolnienia gospodarczego.

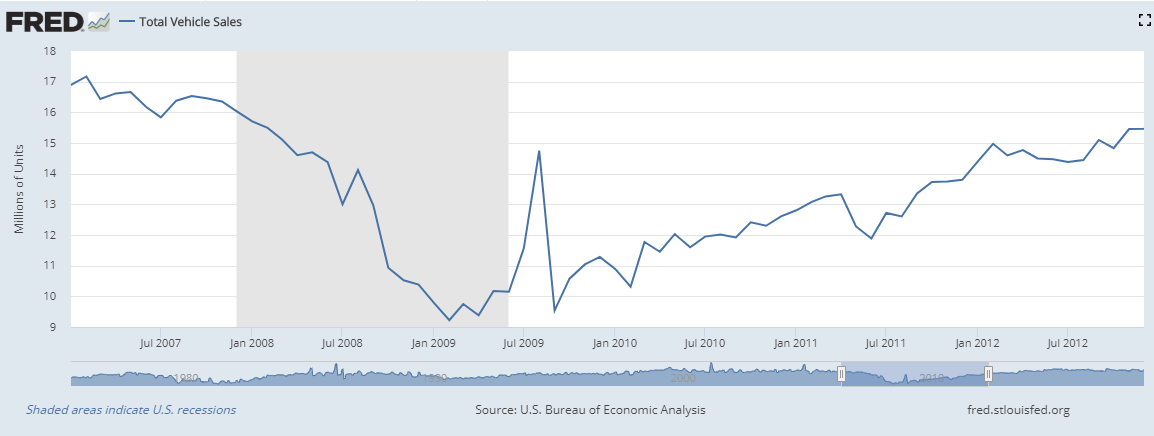

Automobiles są doskonałym przykładem. Jak widać na poniższym wykresie, całkowita sprzedaż pojazdów gwałtownie spadła podczas Wielkiej Recesji w 2008 r. i zaczęła się odbudowywać wraz z ogólną gospodarką wkrótce potem.

Rozwój sekularny

Rozwój sekularny występuje wtedy, gdy coś fundamentalnie zmienia się w sektorze lub branży, tworząc falę nowego popytu. Sekularne stopy wzrostu mogą być znacznie wyższe niż cykliczne stopy wzrostu, ponieważ wzrost sekularny zależy od zmian w zachowaniu klienta, a nie zmian w PKB.

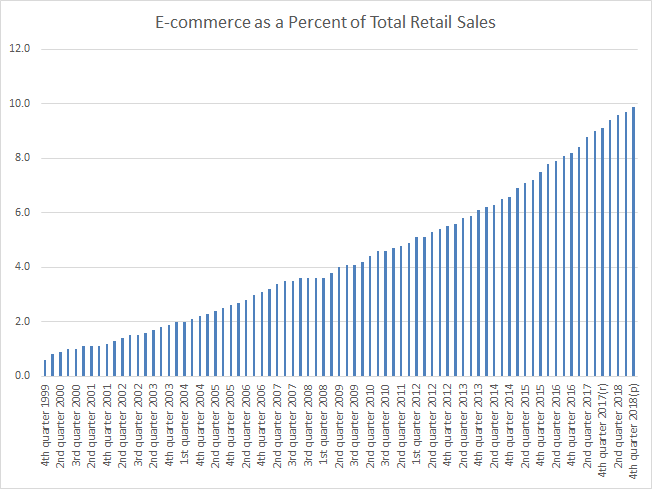

Jedną z wielkich świeckich historii wzrostu w 21 wieku był wzrost e-commerce. W ciągu ostatnich 20 lat sprzedaż online stopniowo odbierała coraz większy udział w rynku tradycyjnym sprzedawcom detalicznym, a trend ten dosłownie zmienił sposób, w jaki ludzie robią zakupy.

Źródło: Retail Indicators Branch, U.S. Census Bureau

Należy zauważyć, że wzrost sekularny nie jest odporny na zagrożenia związane z recesją, choć niektóre trendy są wystarczająco wytrzymałe, aby przetrwać nawet najgorsze spadki koniunktury. Jak widać na powyższym wykresie, udział handlu elektronicznego w rynku spadł na krótko podczas wielkiej recesji w 2008 roku, ale wkrótce potem wznowił stały wzrost.

Jednakże wiele trendów sekularnych nie jest tak odpornych. W rzeczywistości, według Morgan Stanley, tylko około 30% spółek wzrostowych ma szansę powtórzyć swój sukces na kolejnych rynkach byka1. Innymi słowy, ponad dwie trzecie sekularnych trendów wzrostowych ulega znacznemu spowolnieniu w następstwie rynku niedźwiedzia, ponieważ podstawowe czynniki napędzające popyt często ulegają zmianie.

Typy wzrostu sekularnego

Rozwój sekularny może przybierać wiele form, a trendy mogą różnić się w zależności od branży, ale na najwyższym poziomie uważamy, że istnieją trzy podstawowe typy: (1) technologia fundamentalna; (2) produkt zastępczy, istniejący rynek; (3) nowy produkt, nowy rynek. Oczywiście poszczególne firmy czasami mieszczą się w wielu kategoriach.

Technologia fundamentalna

Niektóre innowacje technologiczne są tak wpływowe, że nie tylko generują własną falę popytu, ale również tworzą fundament, na którym mogą rozwijać się inne firmy. Co ważne, firmy znajdujące się w epicentrum fundamentalnego trendu sekularnego niekoniecznie radzą sobie lepiej lub stają się większe niż firmy, które w końcu rodzą.

Wystąpienie Internetu jest doskonałym przykładem. Mnóstwo firm skorzystało z rozwoju infrastruktury internetowej, ale z czasem największymi zwycięzcami były firmy, które skutecznie wykorzystały technologię, w tym Amazon, Google, Facebook i Netflix.

Smartfony są kolejnym przykładem, ponieważ systemy operacyjne iOS i Android stworzyły połączoną sieć urządzeń przenośnych dla firm do wykorzystania. Oczywiście, producenci telefonów, takich jak Apple i Samsung, skorzystali z rewolucji smartfonów, ale również firmy takie jak Uber i Lyft (wśród wielu innych).

A ostatnio, wzrost cloud computing stworzył nowy fundament, na którym wiele innych firm powstają. Jest to jeden z najbardziej znaczących zmian świeckich dzieje się dzisiaj, jak użytkownicy oprogramowania na całym świecie zaczynają doceniać korzyści z wdrożeń w chmurze (szybsze wdrożenie, automatyczne aktualizacje) w porównaniu do kłopotów z lokalnych instalacji. Producenci oprogramowania również lubią tę zmianę, ponieważ pozwala im ona na przejście do modelu biznesowego opartego na subskrypcji, który tworzy bardziej płynne i przewidywalne strumienie przychodów. Zarówno dostawcy usług w chmurze (np. Amazon Web Services i Microsoft Azure), jak i firmy programistyczne działające w chmurze (np. Salesforce.com i Adobe) odnieśli ogromne korzyści z tego trendu sekularnego, a on nie wykazuje oznak spowolnienia jeszcze.

Produkt zastępczy, istniejący rynek

Inny główny katalizator sekularnego wzrostu występuje, gdy innowacyjny startup buduje „lepszą pułapkę na myszy”, biorąc udział w rynku od zasiedziałych operatorów. Kluczowym elementem tego typu wzrostu jest to, że nowa firma już wie, że istnieje realny rynek dla jej produktów/usług. Jeśli mogą one rzeczywiście dostarczyć lepsze rozwiązanie, klienci chętnie migrować, co powoduje w outsized wzrostu.

Amazon jest doskonałym przykładem. Jak wspomniano powyżej, zakupy online od momentu ich wprowadzenia odbierają udział w rynku tradycyjnym sprzedawcom detalicznym, a Amazon był zarówno głównym beneficjentem, jak i głównym katalizatorem tego przejścia. Firma była w stanie stale się rozwijać, wykorzystując pragnienie konsumentów do wygody oraz tworząc cyfrowy rynek, który wyeliminował potrzebę robienia zakupów osobiście. Funkcje, takie jak zdjęcia z bliska, szczegółowe specyfikacje produktów i crowdsourced opinie pomóc Amazon klienci czują się komfortowo kupując przedmioty, które nigdy nie widziałem osobiście.

Oftentimes, kiedy przełomowy produkt wchodzi na istniejący rynek jego wzrost jest napędzany przez czynniki leżące u podstaw, które są ważniejsze niż sam produkt. Na przykład, pierwsze samochody elektryczne były znacznie mniej wygodne niż samochody zasilane gazem – miały ograniczony zasięg i ładowały się znacznie wolniej – ale mimo to były opłacalne, ponieważ pozwalały świadomym ekologicznie konsumentom ograniczyć emisję dwutlenku węgla. Oceniając firmy z tej kategorii, zwracamy uwagę nie tylko na wyróżniającą się siłę produktu, ale staramy się zrozumieć podstawowe czynniki, które mogą motywować klientów. Poważnie rozważamy inwestowanie w spółki tylko wtedy, gdy uważamy, że trendy wzrostu sekularnego są przekonujące i trwałe.

Nowy produkt, nowy rynek

Trzeci główny rodzaj wzrostu sekularnego występuje, gdy innowacyjny startup opracowuje nowy produkt/usługę dla nowego rynku. W tym przypadku, nowa oferta musi zająć się rosnącym problemem, który został wcześniej nierozwiązany, tworząc naturalnie silny popyt.

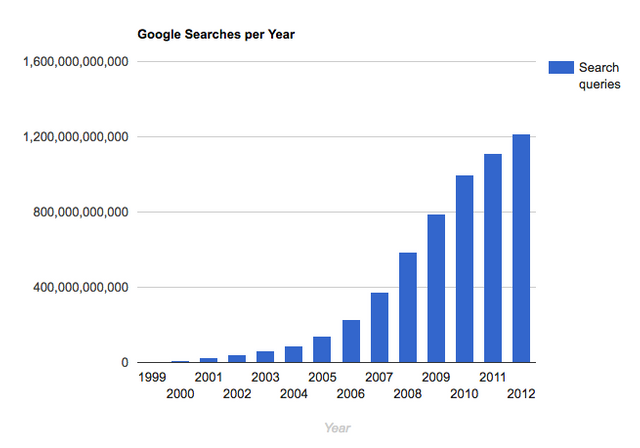

Google pasuje do tej kategorii ładnie. Przed pojawieniem się Internetu, nie było potrzeby korzystania z wyszukiwarek. Ale kiedy narodziła się sieć, wyszukiwanie stało się niezbędne, ponieważ ludzie potrzebowali narzędzia do poruszania się po stale rozszerzającym się krajobrazie. Początkowo istniało wielu konkurentów w tej przestrzeni, ale z czasem Google ustanowiło swoją dominację, kontrolując obecnie ponad 92% całego ruchu wyszukiwania na świecie. Poniższy wykres pokazuje stały wzrost liczby wyszukiwań Google w latach 1999-2012.

Źródło: Internet Live Stats

Warto zauważyć, że Google pasuje również do poprzedniej kategorii (produkt zastępczy, istniejący rynek), ponieważ witryna skutecznie zastąpiła tradycyjne materiały referencyjne, takie jak atlasy, almanachy i encyklopedie. Ale naszym zdaniem, konkretna kategoria wzrostu sekularnego jest mniej istotna dla decyzji inwestycyjnej niż wielkość i siła utrzymywania się podstawowego trendu(ów).

Rozwój sekularny w praktyce

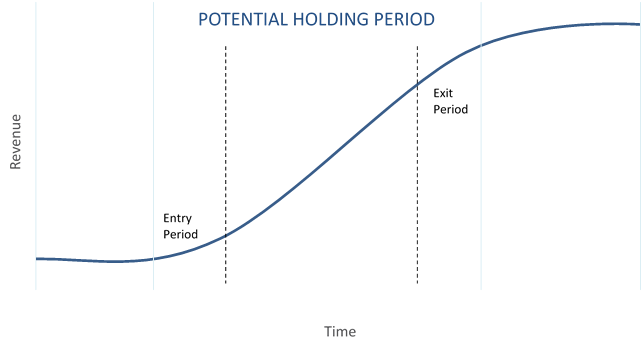

Jako menedżerowie ds. wschodzącego wzrostu, nieustannie poszukujemy spółek, które są dobrze przygotowane do wykorzystania niewykorzystanego trendu sekularnego i zapewnienia ponadrynkowych zwrotów. Poniższy wykres przedstawia wizualnie nasz cel – inwestowanie w spółki w momencie, gdy wchodzą one w okres trwałego przyspieszenia wzrostu przychodów.

Poniżej wymieniliśmy trzy spółki z naszego portfela, które naszym zdaniem zidentyfikowały ważne sekularne trendy wzrostu i od których oczekujemy atrakcyjnych zwrotów w najbliższym i średnim okresie.

Beyond Meat, Inc. (BYND)

Beyond Meat jest znanym producentem roślinnych substytutów mięsa, które są zaprojektowane tak, aby naśladować kurczaka, wołowinę i kiełbasę wieprzową. Jest to podręcznikowy przykład firmy, która stworzyła innowacyjny nowy produkt na istniejącym rynku, który jest dobrze przygotowany do przejęcia udziału od operatorów zasiedziałych.

Beyond Meat jest niezwykły, ponieważ ma możliwość przyciągania klientów z dwóch odrębnych rynków – istniejących roślinnych substytutów mięsa i produktów mięsnych pochodzenia zwierzęcego. Konsumenci tradycyjnych substytutów mięsa, takich jak hamburgery ogrodowe i tofu, są fanami Beyond Meat, ponieważ smak i tekstura są bardziej realistycznym odwzorowaniem oryginału.

Konsumenci rzeczywistych produktów pochodzenia zwierzęcego przechodzą na Beyond Meat nie tylko dlatego, że wygląda i smakuje jak prawdziwe, ale dlatego, że doceniają korzyści środowiskowe i zdrowotne żywności pochodzenia roślinnego. Jest to kluczowy trend sekularny, który sprawia, że Beyond Meat jest tak atrakcyjną okazją inwestycyjną. W związku z rosnącymi obawami o zmiany klimatyczne, podzielamy pogląd spółki, że konsumenci będą zwracać się ku żywności pochodzenia roślinnego, ponieważ wielokrotnie wykazano, że jest to jeden z najskuteczniejszych sposobów na zmniejszenie indywidualnego śladu węglowego. Firma szacuje, że wielkość rynku produktów mięsnych jest 270 miliardów dolarów w USA i 1,4 bilionów dolarów na całym świecie, co daje im znaczny wzrost, który może trwać przez wiele lat.

Wierzymy również w firmie zespół zarządzający i jak są one toczenia swoich produktów. Dystrybuują bezpośrednio do konsumentów poprzez sklepy spożywcze, a oni są również ustanowienie relacji z dużych sieci fast foodów, takich jak KFC, Papa John’s, i Carl’s Jr. Podobnie, budują międzynarodową obecność.

Enphase Energy (ENPH)

Enphase Energy jest firmą zajmującą się technologią energetyczną, która projektuje i produkuje oparte na oprogramowaniu rozwiązania w zakresie energii słonecznej dla gospodarstw domowych. Enphase jest kolejnym przykładem firmy z innowacyjnym produktem na istniejącym rynku, który jest przygotowany do przejęcia udziału od operatora zasiedziałego – w tym przypadku, branży użyteczności publicznej.

Sekularnym trendem, którego oczekujemy, aby napędzać wzrost Enphase jest zmiana w kierunku energii odnawialnej, która motywuje więcej gospodarstw domowych do zakupu systemów słonecznych jako sposób na zmniejszenie ich zużycia paliw kopalnych. Energy Information Administration przewiduje, że źródła odnawialne (w tym energia słoneczna) będą stanowić prawie 40% produkcji energii elektrycznej w ciągu najbliższych 30 lat w porównaniu do zaledwie 18% obecnie. W najbliższym czasie Enphase przewiduje, że rynek adresowalny dla ich produktów wzrośnie z 3,3 miliarda dolarów w 2019 roku do 12,5 miliarda w 2022 roku – co stanowi wzrost o ponad 350%.

Rynek firmy rozwija się, a jej zestaw produktów jest wysoce zróżnicowany. Enphase produkuje zintegrowany system, który generuje, przechowuje i zarządza energią słoneczną. Ich mikroinwertery konwertują prąd stały z paneli na prąd zmienny, który może być wysłany do sieci lub, w przypadku awarii zasilania, bezpośrednio do akumulatora, który może dostarczyć energię elektryczną do domu. Enphase buduje również oparte na chmurze oprogramowanie do monitorowania i zarządzania, które jest dostępne z dowolnego urządzenia. Firma ma kilka nowych produktów w przygotowaniu i uważamy, że ma silną pozycję do generowania zrównoważonego wzrostu w najbliższym i średnim okresie.

Avalara (AVLR)

Avalara jest firmą programistyczną, która pozwala sprzedawcom na bardziej efektywne rozwiązywanie bardzo nudnego i fundamentalnego problemu – podatku od sprzedaży. Firma wyraźnie wpisuje się w kategorię „nowy produkt, istniejący rynek”, ponieważ przedsiębiorstwa już od dawna używają technologii do obliczania podatku od sprzedaży. Jednak skala i złożoność tego problemu wzrosła wykładniczo, ponieważ sprzedawcy detaliczni przenieśli się do sieci. Przedsiębiorstwa stacjonarne muszą obliczać podatek od sprzedaży tylko dla swojego regionu, ale sprzedawcy internetowi, którzy mają klientów w wielu stanach/krajach, muszą obliczać podatek od sprzedaży dla potencjalnie kilkudziesięciu miejscowości, jednocześnie monitorując zmieniający się krajobraz regulacyjny. Dla tego typu firm, platforma taka jak Avalara jest jedynym realnym sposobem na zapewnienie zgodności.

Avalara jest wyraźnym liderem w swojej przestrzeni, z partnerami takimi jak BigCommerce i Shopify, i aktywnie rozszerza swoje możliwości. Według amerykańskiego spisu ludności, krajowe wpływy z podatku od sprzedaży przekroczyły 470 miliardów dolarów w 2017 roku, a rynek adresowalny Avalara szybko rośnie, ponieważ eCommerce gwałtownie wzrosło w 2020 roku z powodu pandemii. Avalara ma 65 000 klientów z rynku adresowalnego blisko 6 milionów firm, więc możliwości wzrostu są znaczne.

Dodatkowo platforma jest oparta na chmurze, co zmniejsza jej koszty ogólne IT i pozwala klientom łatwiej wejść na pokład. Uważamy, że Avalara jest dobrze przygotowana do wzrostu w następnej dekadzie, ponieważ penetruje duży rynek dzięki swojemu wiodącemu oprogramowaniu opartemu na chmurze i możliwościom automatyzacji.

What’s Next?

W naszej opinii, identyfikacja świeckich trendów wzrostu jest kluczem do generowania trwałych ponad rynkowych zwrotów z kapitału. Zawsze monitorujemy rozwój rynku pod kątem nowych trendów, przy czym tematy takie jak sztuczna inteligencja, internet rzeczy i big data znajdują się obecnie na naszym radarze.

1 – Dennis Sherva, Morgan Stanley, „Investing in Emerging Growth Stocks,” April, 1987

Ten artykuł został pierwotnie opublikowany 5 czerwca 2019 r.

James L. Callinan

Chief Investment Officer – Emerging Growth

.