Als u net begint met het opbouwen van uw kredietprofiel of kredietgeschiedenis, bent u waarschijnlijk nieuwsgierig naar wat uw beginscore is. We gaan bekijken wat die score is, hoe hij wordt berekend, hoe u hem kunt verbeteren en meer.

- Met welke kredietscore begint u?

- Wat is uw startkredietscore?

- Hoe wordt uw kredietscore berekend?

- Hoe uw kredietrapport te controleren

- Wat is onvoldoende kredietgeschiedenis?

- Hoe lang duurt het om uw krediet te verbeteren?

- Wat kunt u verwachten bij een beginnende kredietscore

- Keilani bouwt op haar 18e al aan haar krediet

- Conclusie & Samenvatting

Met welke kredietscore begint u?

Het zal u misschien verbazen dat we allemaal beginnen zonder enige kredietscore. Uw basisgegevens worden niet gerapporteerd totdat u daadwerkelijk krediet heeft (zoals een creditcard, lening, etc.) op uw naam voor ten minste 6 maanden. Dit betekent echter niet dat uw credit score begint bij 0. Er zijn 3 bureaus en elk heeft zijn eigen unieke score bereik, waarvan de meeste beginnen rond 300.

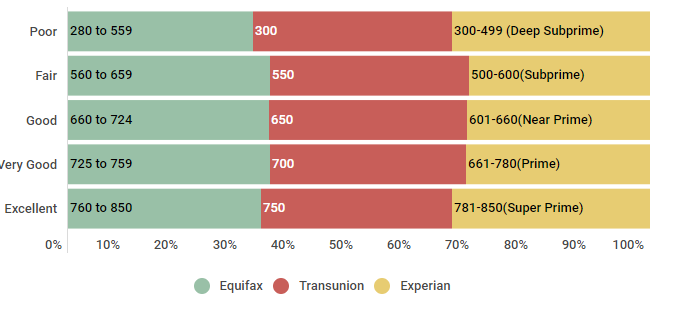

Laten we eens een kijkje nemen op credit score bereiken, en hoe elk bureau hen ziet.

Credit Score Bereiken: TransUnion (VantageScore 3.0), Equifax, Experian

| Rank | Equifax | Transunion | Experian |

|---|---|---|---|

| Slecht | 280 tot 559 | 300-550 | 300-499 (Deep Subprime) |

| Fair | 560 tot 659 | 550-649 | 500-600(Subprime) |

| Goed | 660 tot 724 | 650-699 | 601-660(Near Prime) |

| Zeer goed | 725 tot 759 | 700-749 | 661-780(Prime) |

| Uitstekend | 760 tot 850 | 750-850 | 781-850(Super Prime) |

Bron: Gegevens gevonden 3 oktober 2018. Experian Information Systems-website. Credit Score FAQs. Opgehaald van https://www.experian.com/blogs/ask-experian/credit-education/faqs/credit-score-faqs, Equifax website. Equifax Credit Score Bereik ™ Alleen VS. Opgehaald van https://help.equifax.com/s/article/Equifax-Credit-Score-ranges-US-only, TransUnion VantageScore 3.0 model.

Zoals u kunt zien, terwijl elk bureau zijn eigen specifieke waarden heeft die coördineren met de verschillende credit score ranges, liggen ze allemaal relatief dicht bij elkaar in waarde. Dus, als uw kredietscore niet bij 0 begint… waar begint het dan?

Wat is uw startkredietscore?

We beginnen allemaal zonder kredietscore – wat logisch is, gezien het feit dat onze kredietscores zijn gebaseerd op de informatie in onze kredietrapporten, en deze rapporten worden niet eens gegenereerd totdat we 6 maanden of langer krediet op onze naam hebben gehad. Zonder een gevestigde geschiedenis, verschijnen uw kredietrapport en kredietscore niet op magische wijze wanneer u 18 wordt, ondanks veel voorkomende misvattingen.

Zodra u krediet hebt gevestigd, kan uw eerste kredietscore overal variëren van lager dan 500 tot ver in de 700’s, afhankelijk van uw aanvankelijke financiële prestaties. Het enige verband tussen uw eerste kredietscore en de scoringsmetriek zou de leeftijd van uw kredietprofiel zijn. En gezien het feit dat deze factor slechts ongeveer 15% van de punten in uw totale kredietscore waard is, zelfs door deze categorie in wezen te “falen” en het goed te doen in de andere, zou u nog steeds een kredietscore van ver boven 640 hebben.

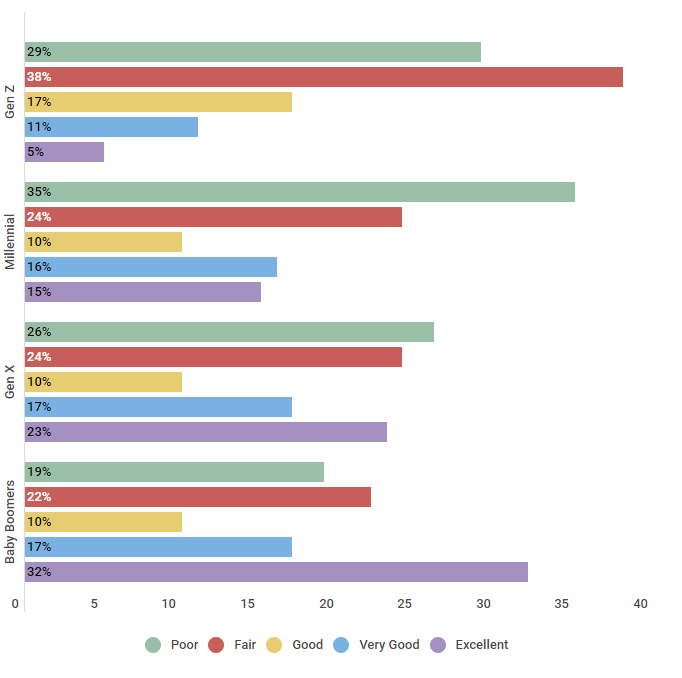

Vraagt u zich af hoe de kredietscores van Amerikaanse consumenten eruit zien? Laten we eens een kijkje nemen.

U.S. Bevolking gecategoriseerd volgens de vijf FICO-categorieën voor kredietscores

| Leeftijd | Slecht | Fair | Goed | Zeer goed | Uitstekend |

|---|---|---|---|---|---|

| Gen Z | 29% | 38% | 17% | 11% | 5% |

| Millennial | 35% | 24% | 10% | 16% | 15% |

| Gen X | 26% | 24% | 10% | 17% | 23% |

| Babyboomers | 19% | 22% | 10% | 17% | 32% |

Bron: We hebben op 9/26/2018 een enquête gehouden onder 550 Amerikaanse consumenten in verschillende leeftijdsgroepen om te begrijpen in welke kredietscorebereiken ze vielen.

Het komt niet als een verrassing dat oudere consumenten met een meer gevestigde kredietgeschiedenis, betere kredietscores hebben – met ongeveer een derde van de Baby Boomers die een uitstekend krediet hebben. Jongere generaties die net beginnen met het opbouwen van hun krediet zijn nog steeds bezig met het verbeteren van hun scores, met het grootste deel van Gen Zers en Millennials die slecht of redelijk krediet hebben.

Nu je weet hoe scores eruit zien, laten we eens kijken hoe ze worden berekend.

Hoe wordt uw kredietscore berekend?

Om te begrijpen hoe uw kredietscore werkt, moet u weten hoe deze wordt berekend. Uw credit score heeft een aantal factoren die bijdragen aan uw score, elk met zijn eigen gewicht. Voor het doel van dit artikel, gaan we kijken naar de factoren die bijdragen aan uw FICO Score, omdat het de meest erkende en gebruikte scoring methode is.

De factoren die bijdragen aan uw credit score zijn als volgt:

- Betalingsgeschiedenis (35%). Uw betalingsgeschiedenis is de grootste factor die bijdraagt aan uw kredietscore. Dit laat potentiële kredietverstrekkers zien hoe vaak uw betalingen op tijd zijn geweest – of als ze te laat of gemist zijn.

- Krediet Gebruik (30%). Hoewel dit klinkt misschien ingewikkeld, uw kredietgebruik is gewoon het percentage van uw totale beschikbare krediet dat u momenteel gebruikt. Dit aantal wordt uitgedrukt als een percentage en, om de beste score te behouden, zult u uw nummer onder 30% willen houden.

- Krediet Leeftijd (15%). De leeftijd of lengte van uw krediet geschiedenis draagt ook bij aan uw score. Om het meeste uit deze factor te halen, moet u ervoor zorgen dat uw oudste rekeningen open en in goede staat zijn.

- Kredietmix (10%). Potentiële kredietverstrekkers zien graag een mix van verschillende soorten krediet op uw rapport, zoals creditcardrekeningen en een auto- of hypothecaire lening.

- Aantal onderzoeken (10%). Hoewel het controleren van uw kredietscore uw account niet zal schaden, zullen harde onderzoeken, zoals wanneer u een nieuwe creditcard aanvraagt, dat wel doen. Beperk het aantal harde aanvragen op uw krediet om uw score hoog te houden.

Nu u weet dat uw kredietscore is gebaseerd op de informatie in uw kredietrapport, evenals hoe uw kredietscore wordt berekend, laten we eens nader bekijken hoe u uw kredietrapport kunt controleren.

Hoe uw kredietrapport te controleren

Bij wet hebt u recht op één gratis kopie van uw kredietrapport elke 12 maanden, van elk van de 3 landelijke kredietrapportagebureaus (Equifax, Experian, en TransUnion). U kunt een kopie van uw kredietrapport online aanvragen bij annualcreditreport.com (de enige geautoriseerde website voor deze gratis kredietrapporten) of door te bellen naar 1-877-322-8228. U moet uw naam, adres, sofi-nummer en uw geboortedatum opgeven om uw identiteit te verifiëren.

Maar wat als u te horen krijgt dat u een onvoldoende kredietgeschiedenis hebt wanneer u krediet aanvraagt of uw kredietrapport probeert te controleren?

Wat is onvoldoende kredietgeschiedenis?

Het is niet ongebruikelijk om een onvoldoende kredietgeschiedenis te hebben wanneer u net begint. Het hebben van een onvoldoende krediet geschiedenis betekent gewoon dat uw krediet profiel is niet oud genoeg om te voldoen aan de eisen van een bepaalde kredietgever. Als je te horen krijgt dat je een onvoldoende kredietverleden hebt, zijn er verschillende strategieën die je kunt volgen om dit te verhelpen:

- Vraag een beveiligde creditcard aan

- Vraag een kredietopbouwerslening aan

- Vraag uw huisbaas om uw maandelijkse huurbetalingen te melden

- Voeg een geautoriseerde gebruiker toe aan uw creditcard, of word een geautoriseerde gebruiker op de rekening van iemand anders

Als u een onvoldoende kredietgeschiedenis hebt, is het belangrijk om te weten dat u niet alleen bent. Laten we eens kijken naar het aantal mensen die momenteel krediet onzichtbaar zijn:

Amerikanen die kredietonzichtbaar zijn

| Generatie | Percentage dat kredietonzichtbaar is |

|---|---|

| Generatie Z | 84% |

| Millennials | 24% |

| Generatie X | 15% |

| Baby Boomers | 10% |

| De Zwijgende Generatie | 15% |

Bron: Informatie verkregen van het Consumer Financial Protection Bureau op 11 oktober 2018.

https://www.consumerfinance.gov/about-us/blog/who-are-credit-invisible/

Zoals u kunt zien, wordt een overweldigende meerderheid van Gen Zers (84%) als kredietonzichtbaar beschouwd. Dit aantal blijft dalen naarmate de generaties ouder worden. Zo wordt slechts 24% van de Millennials als kredietonzichtbaar beschouwd, en slechts 10% van de Baby Boomers.

Om meer te weten te komen over onvoldoende kredietgeschiedenis en de stappen die u kunt nemen om uw kredietprofiel snel op te bouwen, bekijkt u deze artikelen.

Hoe lang duurt het om uw krediet te verbeteren?

Als uw startkredietscore niet is waar u zou willen zijn, vraagt u zich waarschijnlijk af hoe lang het zal duren om een verbetering van uw kredietscore te zien. Laten we hieronder eens een kijkje nemen:

Hoe lang het duurt om uw kredietscore te verbeteren en in een andere kredietrangschikking te komen

| Kredietscore (begin) | Kredietscore (einde) | Gemiddelde tijd die nodig is |

|---|---|---|

| Slechte Kredietscore Score | Rechte Kredietscore | 8 Maanden |

| Echte Kredietscore | Goede Kredietscore | 14 Maanden |

| Goede Kredietscore | Uitstekende Kredietscore | 7 Maanden |

Bron: We ondervroegen 455 consumenten in de loop van 24 maanden om te begrijpen hoe lang het gemiddeld duurt om tussen kredietranges te bewegen vanaf 2/15/2016 tot 2/15/2018.

Je kunt verwachten dat je vrij snel aanzienlijke verbeteringen ziet. Bijvoorbeeld, wanneer u actief werkt aan het verbeteren van uw krediet, kunt u verwachten dat uw score in slechts 8 maanden verbetert van slecht naar redelijk.

Gratis kredietscore

Hoe bouw je krediet op

FICO Score

Wat is een goede kredietscore

Us Gemiddelde Kredietscore

FICO Score Definitie

Wat kunt u verwachten bij een beginnende kredietscore

Als u net begint met krediet en uw score valt in de “nieuwe” range, wat kunt u verwachten als en wanneer u een grote aankoop moet doen? Helaas kunnen uw eerste rentetarieven een beetje hoger zijn dan u zou willen. Als dat het geval is, kunt u overwegen een medeondertekenaar toe te voegen aan uw aanvraag, als dat mogelijk is. Als het niet mogelijk is om een medeondertekenaar veilig te stellen, houd er dan rekening mee dat u uw aankoop later altijd kunt herfinancieren, zodra uw kredietscore is verbeterd.

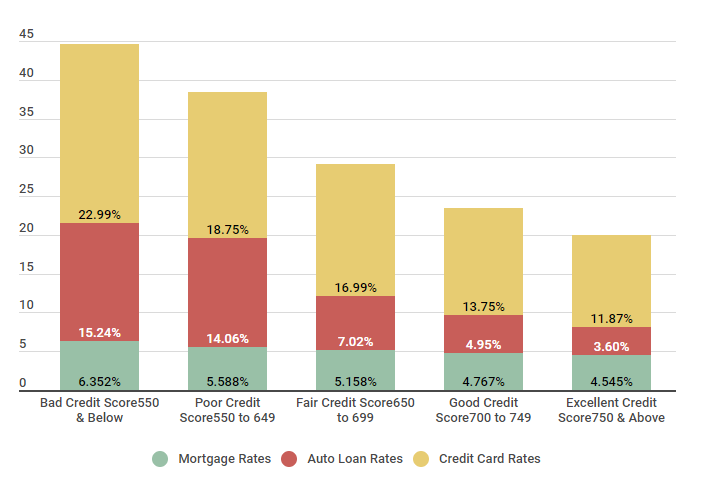

Nu, laten we eens kijken naar de gemiddelde rentetarieven die Credit Sesame-leden betalen, op basis van hun kredietscorebereik.

Vergelijking van gemiddelde rentetarieven van Credit Sesame-leden

| Scorebereik | Hypotheekrente Tarieven | Auto lening tarieven | Credit Card tarieven |

|---|---|---|---|

| Slechte Kredietscore 550 & Onder |

6.352% | 15,24% | 22,99% |

| Slechte Kredietscore 550 tot 649 |

5,588% | 14.06% | 18.75% |

| Echter Krediet Score 650 tot 699 |

5.158% | 7.02% | 16.99% |

| Goede Kredietscore 700 tot 749 |

4,767% | 4,95% | 13.75% |

| Uitstekende Kredietscore 750 & Boven |

4.545% | 3.60% | 11.87% |

Bron: Kredietscores werden berekend op basis van 5.000 Credit Sesame-leden op 3/11/18.

Zoals u kunt zien, betalen consumenten met slecht krediet uiteindelijk helaas aanzienlijk meer aan rente dan degenen die een uitstekend krediet hebben. Neem, bijvoorbeeld, credit card rentetarieven – als je slecht krediet hebt, kun je verwachten ongeveer 23% rente te betalen. Met een uitstekend krediet daalt dit cijfer tot minder dan 12% – wat betekent dat als je een slecht krediet hebt, je uiteindelijk bijna twee keer zoveel aan rentekosten betaalt, voor precies dezelfde aankopen.

We spraken met Credit Sesame-lid, Keilani, om te weten te komen wat ze doet om haar krediet op te bouwen op 18-jarige leeftijd. Hier is wat ze te zeggen had:

Keilani bouwt op haar 18e al aan haar krediet

Lid sinds: 9/1/2018

We zagen dat je net lid bent geworden, wat heeft je ertoe aangezet om je krediet op te bouwen?

Ik volgde een businessclass op de middelbare school toen ik 16 was en leerde over het belang van kredietscores en hoe ze je hele financiële leven kunnen beïnvloeden. Ik wilde niet afhankelijk zijn van iemand anders voor leningen of creditcards, dus stelde ik me ten doel om een goede kredietscore te hebben tegen de tijd dat ik afstudeerde. Ik hoorde van een klant over Credit Sesame en dus besloot ik om het uit te proberen. Ik ben zo blij dat ik dat gedaan heb.

Wat is uw kredietscore en hoe hebt u uw krediet opgebouwd?

Mijn kredietscore is op dit moment 752, wat heel goed is, maar niet waar ik hem hebben wil. Ik zou graag een uitstekende score willen, maar ik begrijp dat dat moeilijk zal zijn met mijn beperkte kredietgeschiedenis. Na mijn les heb ik met mijn ouders gesproken om mij als tekenbevoegde op hun creditcard te zetten, wat ze enigszins aarzelend hebben gedaan. Ze hadden het volste recht om bezorgd te zijn, niet alle tieners zijn verantwoordelijk met geld. Vorige zomer begon ik te werken en aan het begin van mijn laatste jaar vroeg ik mijn ouders mee te tekenen voor een heel kleine lening voor een auto. Dankzij het geld dat ik gespaard heb, kon ik elke maand afbetalen, en nu is hij bijna afbetaald.

Wat ben je van plan te gaan doen om je kredietwaardigheid verder op te bouwen?

Ik ben van plan om in ieder geval het eerste jaar van mijn studie thuis te blijven wonen, dus ik ga op die manier geld besparen. Ik ga ook mijn eigen creditcard aanvragen. Omdat studeren duur is, heb ik een studentenlening moeten afsluiten, die samen met mijn andere leningen zal helpen om te diversifiëren, en mijn krediet zal blijven opbouwen. Ik weet dat het niet gemakkelijk zal zijn, maar mijn doel is om een uitstekend krediet te hebben voordat ik afstudeer, zodat ik alles kan doen wat ik wil.

We wilden Keilani’s verhaal delen omdat het laat zien hoe belangrijk het is om al op jonge leeftijd krediet op te bouwen en hoe dit je kan klaarstomen voor financieel succes in de toekomst.

Conclusie & Samenvatting

In conclusie, wanneer u begint met het opbouwen van uw krediet, begint uw initiële kredietscore niet op 0. Elk bureau heeft zijn eigen methode voor het berekenen van uw kredietscore, hoewel ze allemaal draaien om vergelijkbare factoren. Door verantwoorde keuzes te maken met uw krediet, bent u goed op weg naar een goede kredietscore – en alle voordelen die daarmee gepaard gaan.