Ha még csak most kezdi hitelprofiljának vagy hiteltörténetének kialakítását, valószínűleg kíváncsi arra, hogy mennyi a kezdő pontszáma. Megnézzük, hogy mi ez a pontszám, hogyan számolják ki, hogyan javíthatod, és még sok minden mást.

- Milyen hitelpontszámmal kezdesz?

- Mi a kezdő hitelpontszám?

- Hogyan számolják ki a hitelpontszámát?

- Hogyan ellenőrizheti hiteljelentését

- Mi az elégtelen hiteltörténet?

- Mennyi időbe telik a hitelképesség javítása?

- Mire számíthatsz egy kezdő hitelpontszámnál

- Keilani 18 évesen már építi a hitelét

- Végkövetkeztetés & Összefoglalás

Milyen hitelpontszámmal kezdesz?

Meglepődhetsz, ha megtudod, hogy mindannyian hitelpontszám nélkül kezdünk. Az alapadataidat addig nem jelentik, amíg legalább 6 hónapig ténylegesen nem volt hitel (pl. hitelkártya, hitel stb.) a neveden. Ez azonban nem jelenti azt, hogy a hitelpontszámunk 0-ról indul. 3 iroda van, és mindegyiknek megvan a saját egyedi pontszámtartománya, amelyek többsége 300 körül kezdődik.

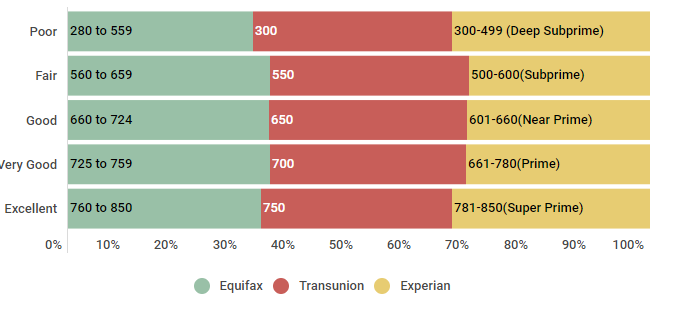

Nézzük meg közelebbről a hitelpontszámtartományokat, és hogy az egyes irodák hogyan tekintenek rájuk.

Hitelpontszámtartományok: TransUnion (VantageScore 3.0), Equifax, Experian

| Rang | Equifax | Transunion | Experian |

|---|---|---|---|

| Poor | 280-tól 559-ig | 300-.550 | 300-499 (Deep Subprime) |

| Fair | 560 és 659 | 550-649 | 500-600(Subprime) |

| Jó | 660-724 | 650-699 | 601-660(Near Prime) |

| Nagyon jó | 725-759 | 700-749 | 661-780(Prime) |

| Kiváló | 760-tól 850-ig | 750-850 | 781-850(Super Prime) |

Forrás: 2018. október 3. Experian Information Systems honlapja. Credit Score GYIK. Letöltve: https://www.experian.com/blogs/ask-experian/credit-education/faqs/credit-score-faqs, Equifax weboldal. Equifax Credit Score Range ™ Csak az Egyesült Államokban. Retrieved from https://help.equifax.com/s/article/Equifax-Credit-Score-ranges-US-only, TransUnion VantageScore 3.0 model.

Amint látható, bár minden egyes irodának megvannak a saját specifikus értékei, amelyek a különböző hitelpontszám-tartományokhoz igazodnak, ezek viszonylag közel állnak egymáshoz. Tehát, ha a hitelpontszám nem 0-nál kezdődik… akkor hol kezdődik?

Mi a kezdő hitelpontszám?

Mindannyian hitelpontszám nélkül kezdünk – ami logikus, hiszen a hitelpontszámunk a hiteljelentéseinkben szereplő információkon alapul, és ezek a jelentések nem is készülnek el, amíg nem rendelkezünk legalább 6 hónapja hitellel a nevünkön. Megalapozott előzmények nélkül a hiteljelentés és a hitelpontszám nem jelenik meg varázsütésre, amikor Ön betölti a 18. életévét, sok gyakori tévhit ellenére.

Mihelyt Ön hitelt szerzett, az első hitelpontszám az 500-nál alacsonyabb értéktől a 700-as értékig terjedhet, a kezdeti pénzügyi teljesítményétől függően. Az egyetlen kapcsolat az első hitelpontszám és a pontozási mérőszámok között a hitelprofil életkora lenne. És mivel ez a tényező a teljes hitelpontszámának csak mintegy 15%-át teszi ki, még akkor is jóval 640 pont feletti hitelpontszámmal rendelkezne, ha ebben a kategóriában lényegében “megbukna”, a többiben viszont jól teljesítene.

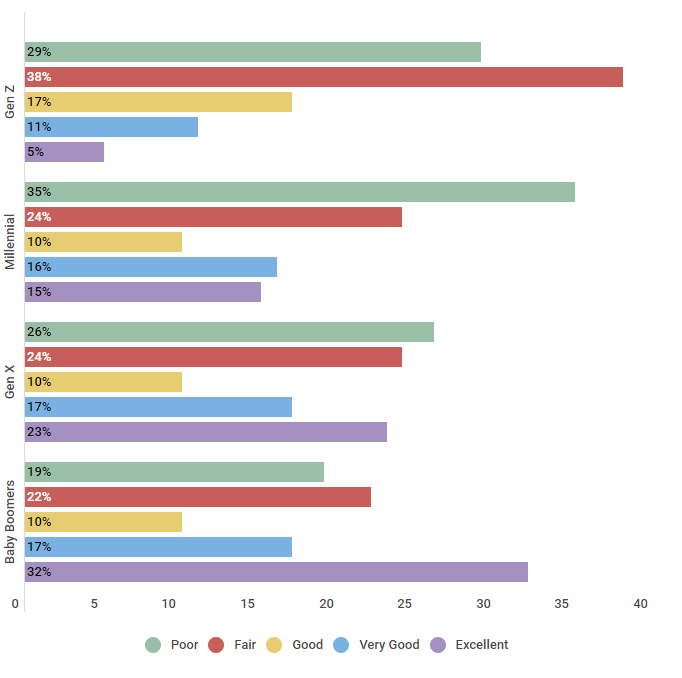

Kíváncsi, milyenek az amerikai fogyasztók hitelpontszámai? Nézzük meg közelebbről.

USA. A lakosság besorolása a hitelpontszámok öt FICO-tartománya szerint

| Kor | Szegény | Megfelelő | Jó | Jó | Nagyon jó | kiváló |

|---|---|---|---|---|---|---|

| Gen Z | 29% | 38% | 17% | 11% | 5% | |

| Millennial | 35% | 24% | 10% | 16% | 15% | |

| Gen X | 26% | 24% | 10% | 17% | 23% | |

| Baby Boomers | 19% | 22% | 10% | 17% | 32% |

Forrás:

Nem meglepő, hogy az idősebb fogyasztók, akiknek megalapozottabb hitelmúltjuk van, jobb hitelpontszámmal rendelkeznek – a Baby Boomerek körülbelül egyharmada kiváló hitellel rendelkezik. A fiatalabb generációk, akik még csak most kezdik a hitelépítést, még mindig dolgoznak a pontszámuk javításán, a Z generációsok és az ezredfordulósok nagy részének rossz vagy közepes a hitele.

Most, hogy tudja, milyenek a pontszámok, nézzük meg, hogyan számolják ki őket.

Hogyan számolják ki a hitelpontszámát?

Hogy megértse, hogyan működik a hitelpontszám, tudnia kell, hogyan számolják ki. A hitelpontszámához számos tényező járul hozzá, amelyek mindegyike saját súlyával járul hozzá a pontszámához. Ebben a cikkben a FICO-pontszámhoz hozzájáruló tényezőket fogjuk megvizsgálni, mivel ez a legelterjedtebb elismert és használt pontozási módszer.

A hitelpontszámhoz hozzájáruló tényezők a következők:

- Fizetési előzmények (35%). Az Ön fizetési előzményei a legnagyobb tényező, amely hozzájárul a hitelpontszámához. Ez megmutatja a potenciális hitelezőknek, hogy milyen gyakran volt időben a fizetésed – vagy volt-e késedelmes vagy elmaradt.

- Hitelkihasználtság (30%). Bár ez bonyolultnak hangzik, a hitelkihasználtsága egyszerűen a teljes rendelkezésre álló hitelének százalékos aránya, amelyet jelenleg használ. Ezt a számot százalékban fejezik ki, és a legjobb pontszám megtartása érdekében a számot 30% alatt szeretné tartani.

- Hitelkor (15%). A hiteltörténetének kora vagy hossza szintén hozzájárul a pontszámához. Ahhoz, hogy a legtöbbet hozza ki ebből a tényezőből, ügyeljen arra, hogy a legrégebbi számláit nyitva tartsa, és azok rendben legyenek.

- Hitelösszetétel (10%). A potenciális hitelezők szívesen látják a különböző hiteltípusok keverékét a jelentésében, például hitelkártya-számlákat és autó- vagy jelzáloghitelt.

- Megkeresések száma (10%). Míg a hitelpontszámának ellenőrzése nem árt a számlájának, a kemény lekérdezések, például amikor új hitelkártyát igényel, igen. Korlátozza a hitelét érintő kemény lekérdezések számát, hogy magasan tartsa pontszámát.

Most már tudja, hogy hitelpontja a hiteljelentésében szereplő információkon alapul, valamint azt is, hogy hogyan számítják ki hitelpontját, nézzük meg közelebbről, hogyan ellenőrizheti hiteljelentését.

Hogyan ellenőrizheti hiteljelentését

A törvény szerint Ön 12 havonta jogosult hiteljelentésének egy ingyenes másolatára a 3 országos hitelinformációs iroda (Equifax, Experian és TransUnion) mindegyikétől. A hiteljelentés másolatát online kérheti az annualcreditreport.com oldalon (ez az egyetlen engedélyezett weboldal az ingyenes hiteljelentésekhez) vagy az 1-877-322-8228-as telefonszámon. Meg kell adnia nevét, címét, társadalombiztosítási számát és születési dátumát a személyazonossága igazolásához.

De mi van akkor, ha hiteligényléskor vagy a hiteljelentésének megtekintésekor azt mondják, hogy nem megfelelő a hiteltörténete?

Mi az elégtelen hiteltörténet?

Nem ritka az elégtelen hiteltörténet, ha valaki csak most kezdi a pályafutását. Az elégtelen hiteltörténet egyszerűen azt jelenti, hogy az Ön hitelprofilja nem elég régi ahhoz, hogy megfeleljen egy adott hitelező követelményeinek. Ha azt mondják Önnek, hogy elégtelen a hiteltörténete, több stratégiát is alkalmazhat, hogy segítsen leküzdeni ezt a problémát:

- Megbiztosított hitelkártya igénylése

- Hitelépítő hitel igénylése

- Kérje meg főbérlőjét, hogy jelentse a havi bérleti díjfizetéseit

- Adjon hozzá egy meghatalmazott felhasználót a hitelkártyájához, vagy legyen meghatalmazott felhasználó valaki más számláján

Ha elégtelen a hitelmúltja, fontos tudni, hogy nincs egyedül. Vessünk egy pillantást arra, hogy hányan vannak jelenleg hitelképtelenek:

Amerikaiak, akik hitelképtelenek

| Generáció | A hitelképtelenek aránya |

|---|---|

| Z generáció | 84% |

| Millenniumiak | 24% |

| X generáció | 15% |

| Baby… Boomerek | 10% |

| A néma generáció | 15% |

Forrás:

https://www.consumerfinance.gov/about-us/blog/who-are-credit-invisible/

Amint látható, a Z generáció túlnyomó többsége (84%) hitelképtelennek számít. Ez a szám a generációk öregedésével tovább csökken. Az ezredfordulósoknak például csak 24%-a számít hitelképtelennek, a Baby Boomereknek pedig mindössze 10%-a.

Ha többet szeretne megtudni az elégtelen hiteltörténetről és a lépésekről, amelyeket megtehet a hitelprofil gyors felépítése érdekében, olvassa el ezeket a cikkeket.

Mennyi időbe telik a hitelképesség javítása?

Ha a kezdő hitelpontszáma nem ott van, ahol szeretné, valószínűleg kíváncsi, mennyi időbe telik, amíg javul a hitelpontszáma. Nézzük meg az alábbiakban:

A hitelpontszám javításához és a különböző hitelbesorolásba kerüléshez szükséges idő hossza

| Hitelpontszám-tartomány (kezdet) | Hitelpontszám-tartomány (vég) | Az átlagosan szükséges idő |

|---|---|---|

| Szegény hitelfelv. Score | Fair Credit Score | 8 hónap |

| Fair Credit Score | Good Credit Score | 14 Hónap |

| Jó hitelminősítés | Kiváló hitelminősítés | 7 Hónap |

Forrás: Felmértünk 455 fogyasztót 24 hónapon keresztül, hogy megértsük, átlagosan mennyi időbe telik a hiteltartományok közötti váltás 2016.02.15-től 2018.02.15-ig.

Viszonylag gyorsan jelentős javulásra számíthat. Például, ha aktívan dolgozik a hitelképessége javításán, számíthat arra, hogy pontszáma mindössze 8 hónap alatt a rosszról a megfelelőre javul.

Ingyenes hitelpontszám

Hogyan építsen hitelt

FICO pontszám

Mi a jó hitelpontszám

Us. Átlagos hitelpontszám

FICO Score definíció

Mire számíthatsz egy kezdő hitelpontszámnál

Ha most kezded a hitelezést, és a pontszámod az “új” tartományba esik, mire számíthat, ha és amikor nagyobb vásárlást kell végrehajtania? Sajnos a kezdeti kamatlábaid egy kicsit magasabbak lehetnek, mint szeretnéd. Ha ez a helyzet, fontolja meg egy társaláíró hozzáadását a kérelemhez, ha ez lehetséges. Ha nem lehetséges társaláírót szerezni, ne feledje, hogy később bármikor refinanszírozhatja a vásárlást, amint a hitelpontszáma javul.

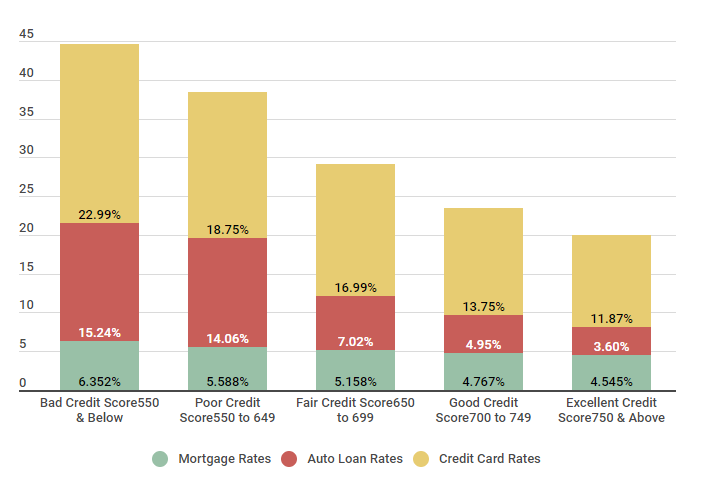

Most nézzük meg, hogy a Credit Sesame tagjai milyen átlagos kamatokat fizetnek a hitelpontszám-tartományuk alapján.

A Credit Sesame-tagok átlagos kamatainak összehasonlítása

| Score-tartomány | jelzáloghitelek. Kamatok | Autóhitelek kamatai | Hitelkártyák kamatai |

|---|---|---|---|

| Rontott hitelpontszám 550 & alatt |

6.352% | 15.24% | 22.99% |

| Szegény hitelpontszám 550-649 |

5.588% | 14.06% | 18.75% |

| Fair Credit Score 650 és 699 |

5.158% | 7.02% | 16.99% |

| Good Credit Score 700 és 749 |

4.767% | 4.95% | 13.75% |

| Kiváló hitelminősítés 750 & Felett |

4.545% | 3.60% | 11.87% |

Forrás:

Amint láthatjuk, a rossz hitellel rendelkező fogyasztók sajnos jóval több kamatot fizetnek, mint a kiváló hitellel rendelkezők. Vegyük például a hitelkártya-kamatokat – ha rossz a hitele, akkor körülbelül 23%-os kamatra számíthat. Kiváló hitelképesség esetén ez a szám kevesebb, mint 12%-ra csökken – ami azt jelenti, hogy ha rossz a hitele, akkor a végén majdnem kétszer annyi kamatot fizet ugyanazokért a vásárlásokért.

A Credit Sesame tagjával, Keilanival beszélgettünk, hogy megtudjuk, mit tesz 18 évesen a hitelépítés érdekében. Íme, mit mondott:

Keilani 18 évesen már építi a hitelét

Tag: 2018.9.1. óta

Észrevettük, hogy nemrég csatlakoztál, mi késztetett arra, hogy felépítsd a hiteledet?

16 éves koromban a középiskolában üzleti órán vettem részt, és ott tanultam meg a hitelpontszámok fontosságát, és azt, hogy hogyan befolyásolhatják az egész pénzügyi életedet. Nem akartam másra hagyatkozni a hitelek vagy hitelkártyák tekintetében, ezért célul tűztem ki, hogy érettségire jó hitelpontszámmal rendelkezzek. Egy ügyfelemtől hallottam a Credit Sesame-ről, ezért úgy döntöttem, hogy megnézem. Nagyon örülök, hogy megtettem.

Milyen a hitelpontszámod, és hogyan építetted a hiteledet?

A hitelpontszámom jelenleg 752, ami nagyon jó, de nem ott van, ahol szeretném. Szeretném, ha kiváló lenne, de megértem, hogy a korlátozott hiteltörténetemmel ez nehéz lenne. Az órám után beszéltem a szüleimmel arról, hogy felvesznek a hitelkártyájukra aláírási jogosultsággal rendelkező személynek, amit – kissé vonakodva – meg is tettek. Joggal aggódtak, nem minden tinédzser bánik felelősen a pénzzel. Tavaly nyáron elkezdtem dolgozni, és az utolsó év elején megkértem a szüleimet, hogy írjanak alá egy nagyon kis összegű kölcsönt egy autóra. A megtakarított pénzemnek köszönhetően minden hónapban tudtam fizetni a részleteket, és mostanra már majdnem ki is fizettem.

Szóval mit tervezel tenni, hogy tovább építsd a hiteledet?

A tervek szerint legalább a főiskola első évében otthon fogok lakni, úgyhogy így fogok spórolni. Emellett saját hitelkártyát is fogok igényelni. Mivel a főiskola drága, diákhitelt kellett felvennem, ami a többi hitelemmel együtt segít a diverzifikációban, és tovább építi a hitelemet. Tudom, hogy nem lesz könnyű, de az a célom, hogy kiváló hitelem legyen, mielőtt leérettségizem, hogy bármit megtehessek, amit csak akarok.

Meg akartuk osztani Keilani történetét, mert jól mutatja, milyen fontos, hogy már fiatal korban felépítsük a hitelünket, és hogy ez hogyan biztosíthatja számunkra a jövőbeni pénzügyi sikereket.

Végkövetkeztetés & Összefoglalás

Összefoglalva, amikor elkezdi a hitelépítést, a kezdeti hitelpontszám nem 0-ról indul. Minden egyes irodának saját módszere van a hitelpontszám kiszámítására, bár mindegyik hasonló tényezők körül forog. Ha felelősségteljes döntéseket hoz a hitelével kapcsolatban, akkor jó úton halad a jó hitelpontszám – és az ezzel járó összes előny – felé.