Pokud si právě začínáte vytvářet svůj úvěrový profil nebo úvěrovou historii, pravděpodobně vás zajímá, jaké je vaše počáteční skóre. Podíváme se na to, jaké toto skóre je, jak se vypočítává, jak ho můžete zlepšit a další informace.

- S jakým kreditním skóre začínáte?

- Jaké je vaše počáteční kreditní skóre?“

- Jak se vypočítává vaše úvěrové skóre?

- Jak si zkontrolovat svou úvěrovou zprávu

- Co je to nedostatečná úvěrová historie?

- Jak dlouho bude trvat, než se vaše úvěrové skóre zlepší?

- Co můžete očekávat od počátečního úvěrového skóre

- Keilani si v 18 letech už buduje svůj úvěr

- Závěr & Shrnutí

S jakým kreditním skóre začínáte?

Možná vás překvapí, že všichni začínáme bez jakéhokoli kreditního skóre. Základní informace o vás jsou uváděny až ve chvíli, kdy skutečně máte úvěr (např. kreditní kartu, půjčku atd.) na své jméno alespoň 6 měsíců. To však neznamená, že vaše kreditní skóre začíná na 0. Existují 3 úřady a každý z nich má své vlastní jedinečné rozmezí skóre, které většinou začíná kolem 300.

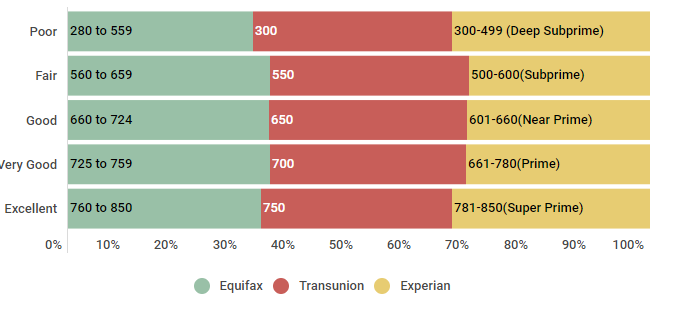

Podívejme se blíže na rozmezí kreditního skóre a na to, jak je jednotlivé úřady vnímají.

Rozmezí kreditního skóre: TransUnion (VantageScore 3.0), Equifax, Experian

| Rank | Equifax | Transunion | Experian |

|---|---|---|---|

| Poor | 280 až 559 | 300-.550 | 300-499 (Deep Subprime) |

| Fair | 560 až 659 | 550-649 | 500-600(Subprime) |

| Dobrý | 660 až 724 | 650-699 | 601-660(Near Prime) |

| Velmi dobrý | 725 až 759 | 700-749 | 661-780(Prime) |

| Vynikající | 760 až 850 | 750-850 | 781-850(Super Prime) |

Zdroj: Data nalezena 3. října 2018. Webové stránky společnosti Experian Information Systems. Nejčastější dotazy k úvěrovému skóre. Získáno z https://www.experian.com/blogs/ask-experian/credit-education/faqs/credit-score-faqs, webové stránky společnosti Equifax. Rozsah kreditního skóre společnosti Equifax ™ Pouze v USA. Získáno z https://help.equifax.com/s/article/Equifax-Credit-Score-ranges-US-only, model TransUnion VantageScore 3.0.

Jak vidíte, každý úřad má sice své vlastní specifické hodnoty, které se koordinují s různými rozsahy kreditního skóre, ale všechny mají relativně blízké hodnoty. Pokud tedy vaše kreditní skóre nezačíná na 0… kde začíná?“

Jaké je vaše počáteční kreditní skóre?“

Všichni začínáme bez kreditního skóre – což dává smysl, vzhledem k tomu, že naše kreditní skóre je založeno na informacích obsažených v našich úvěrových zprávách a tyto zprávy jsou generovány až poté, co máme na své jméno úvěr po dobu 6 měsíců nebo déle. Bez zavedené historie se vaše úvěrová zpráva a úvěrové skóre neobjeví jako mávnutím kouzelného proutku, když vám bude 18 let, navzdory mnoha rozšířeným mylným představám.

Jakmile získáte úvěr, může se vaše první úvěrové skóre pohybovat v rozmezí od méně než 500 do hodně přes 700, v závislosti na vašich počátečních finančních výsledcích. Jedinou souvislostí mezi vaším prvním úvěrovým skóre a bodovými ukazateli by bylo stáří vašeho úvěrového profilu. A vzhledem k tomu, že tento faktor má hodnotu jen asi 15 % bodů ve vašem celkovém úvěrovém skóre, i kdybyste v podstatě „propadli“ v této kategorii a vedli si dobře v ostatních, stále byste měli úvěrové skóre vysoko nad 640.

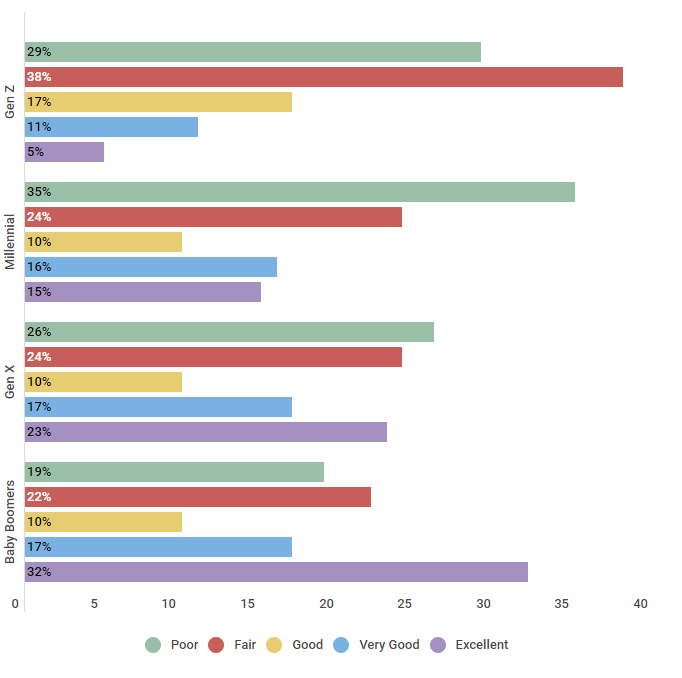

Zajímá vás, jak vypadá úvěrové skóre amerických spotřebitelů? Pojďme se na ně podívat blíže.

USA. Obyvatelstvo rozdělené podle pěti rozsahů úvěrového skóre FICO

| Věk | Slabý | Slušný | Dobrý | Velmi dobrý | Vynikající |

|---|---|---|---|---|---|

| Gen Z | 29% | 38% | 17% | 11% | 5% |

| Millennial | 35% | 24% | 10% | 16% | 15% |

| Gen X | 26% | 24% | 10% | 17% | 23% |

| Baby Boomers | 19% | 22% | 10% | 17% | 32% |

Zdroj:

Není překvapením, že starší spotřebitelé se zavedenější úvěrovou historií mají lepší úvěrové skóre – přibližně třetina Baby Boomers má vynikající úvěr. Mladší generace, které s budováním svého úvěru teprve začínají, na zlepšení svého skóre stále pracují, přičemž většina příslušníků generace Z a mileniálů má špatné nebo spravedlivé úvěrové skóre.

Když už víte, jak skóre vypadá, podívejme se, jak se vypočítává.

Jak se vypočítává vaše úvěrové skóre?

Abyste pochopili, jak vaše úvěrové skóre funguje, musíte vědět, jak se vypočítává. Na vašem úvěrovém skóre se podílí řada faktorů, z nichž každý má svou váhu. Pro účely tohoto článku se budeme zabývat faktory, které přispívají k vašemu skóre FICO, protože se jedná o nejčastěji uznávanou a používanou metodu skórování.

Faktory, které přispívají k vašemu úvěrovému skóre, jsou následující:

- Historie plateb (35 %). Vaše platební historie je jediným a největším faktorem, který přispívá k vašemu úvěrovému skóre. Ukazuje potenciálním věřitelům, jak často byly vaše platby včasné – nebo zda byly opožděné či zmeškané.

- Využití úvěru (30 %). Ačkoli to může znít složitě, vaše úvěrové využití je jednoduše procento celkového dostupného úvěru, které v současné době využíváte. Toto číslo se vyjadřuje v procentech, a abyste si udrželi co nejlepší skóre, budete chtít, aby vaše číslo bylo nižší než 30 %.

- Stáří úvěru (15 %). Stáří neboli délka vaší úvěrové historie také přispívá k vašemu skóre. Chcete-li tento faktor co nejlépe využít, dbejte na to, abyste měli nejstarší účty otevřené a v dobré kondici.

- Úvěrový mix (10 %). Potenciální věřitelé rádi vidí ve vaší zprávě kombinaci různých typů úvěrů, například účty na kreditních kartách a úvěr na auto nebo hypotéku.

- Počet dotazů (10 %). Zatímco kontrola vašeho úvěrového skóre vašemu účtu neuškodí, tvrdé dotazy, například když žádáte o novou kreditní kartu, ano. Omezte počet tvrdých dotazů na svůj úvěr, abyste si udrželi vysoké skóre.

Teď, když víte, že vaše úvěrové skóre je založeno na informacích obsažených ve vaší úvěrové zprávě, a také to, jak se vaše úvěrové skóre vypočítává, podívejme se blíže na to, jak si můžete zkontrolovat svou úvěrovou zprávu.

Jak si zkontrolovat svou úvěrovou zprávu

Podle zákona máte každých 12 měsíců nárok na jednu bezplatnou kopii své úvěrové zprávy od každého ze 3 celostátních úřadů pro úvěrové informace (Equifax, Experian a TransUnion). O kopii své úvěrové zprávy můžete požádat online na stránce annualcreditreport.com (jediná autorizovaná webová stránka pro tyto bezplatné úvěrové zprávy) nebo na telefonním čísle 1-877-322-8228. Pro ověření vaší totožnosti budete muset uvést své jméno, adresu, číslo sociálního pojištění a datum narození.

Ale co když vám při žádosti o úvěr nebo při pokusu o kontrolu vaší úvěrové zprávy řeknou, že máte nedostatečnou úvěrovou historii?

Co je to nedostatečná úvěrová historie?

Není neobvyklé, že máte nedostatečnou úvěrovou historii, když teprve začínáte. Nedostatečná úvěrová historie jednoduše znamená, že váš úvěrový profil není dostatečně starý, aby splňoval požadavky určitého věřitele. Pokud vám bylo sděleno, že máte nedostatečnou úvěrovou historii, existuje několik strategií, které vám pomohou tuto skutečnost překonat:

- Zažádejte si o zajištěnou kreditní kartu

- Zažádejte si o úvěr u stavební spořitelny

- Požádejte svého pronajímatele o nahlášení měsíčních plateb nájemného

- Přidejte ke své kreditní kartě oprávněného uživatele nebo se staňte oprávněným uživatelem na cizím účtu

Pokud máte nedostatečnou úvěrovou historii, je důležité vědět, že nejste sami. Podívejme se na počet lidí, kteří jsou v současné době úvěrově neviditelní:

Američané, kteří jsou úvěrově neviditelní

| Generace | Podíl těch, kteří jsou úvěrově neviditelní |

|---|---|

| Generace Z | 84 % |

| Mileniálové | 24% |

| Generace X | 15% |

| Baby Boomers | 10% |

| Mlčící generace | 15% |

Zdroj: Informace získané od Úřadu pro finanční ochranu spotřebitelů dne 11. října 2018.

https://www.consumerfinance.gov/about-us/blog/who-are-credit-invisible/

Jak je vidět, drtivá většina příslušníků generace Z (84 %) je považována za úvěrově neviditelnou. Toto číslo s přibývajícím věkem generací nadále klesá. Například pouze 24 % mileniálů je považováno za úvěrově neviditelné a pouhých 10 % Baby Boomerů.

Chcete-li se dozvědět více o nedostatečné úvěrové historii a krocích, které můžete podniknout, abyste pomohli rychle vybudovat svůj úvěrový profil, podívejte se na tyto články.

Jak dlouho bude trvat, než se vaše úvěrové skóre zlepší?

Pokud vaše výchozí úvěrové skóre není tam, kde byste chtěli být, pravděpodobně vás zajímá, jak dlouho bude trvat, než se vaše úvěrové skóre zlepší. Pojďme se na to podívat níže:

Délka doby, za kterou dojde ke zlepšení úvěrového skóre a posunu do jiného úvěrového pořadí

| Rozsah úvěrového skóre (začátek) | Rozsah úvěrového skóre (konec) | Průměrná doba potřebná |

|---|---|---|

| Špatný úvěr Úvěrové skóre | Slabé úvěrové skóre | 8 měsíců |

| Slabé úvěrové skóre | Dobré úvěrové skóre | 14 měsíců Měsíce |

| Dobré úvěrové skóre | Výborné úvěrové skóre | 7 měsíců |

Zdroj: V průběhu 24 měsíců jsme provedli průzkum u 455 spotřebitelů, abychom zjistili, jak dlouho v průměru trvá pohyb mezi jednotlivými úvěrovými pásmy od 15. 2. 2016 do 15. 2. 2018.

Dá se očekávat, že poměrně rychle dojde k výraznému zlepšení. Pokud například aktivně pracujete na zlepšení svého úvěru, můžete očekávat, že se vaše skóre zlepší ze špatného na spravedlivé za pouhých 8 měsíců.

Svobodné kreditní skóre

Jak budovat kredit

FICO skóre

Co je to skvělé kreditní skóre

Us. Průměrné úvěrové skóre

Definice skóre FICO

Co můžete očekávat od počátečního úvěrového skóre

Pokud s úvěrem teprve začínáte a vaše skóre spadá do tzv, co můžete očekávat, pokud a kdy budete potřebovat uskutečnit větší nákup? Vaše počáteční úrokové sazby mohou být bohužel o něco vyšší, než byste si přáli. V takovém případě zvažte, zda k žádosti nepřidat spoludlužníka, pokud je to možné. Pokud není možné zajistit spoludlužníka, mějte na paměti, že nákup můžete vždy refinancovat později, až se vaše úvěrové skóre zlepší.

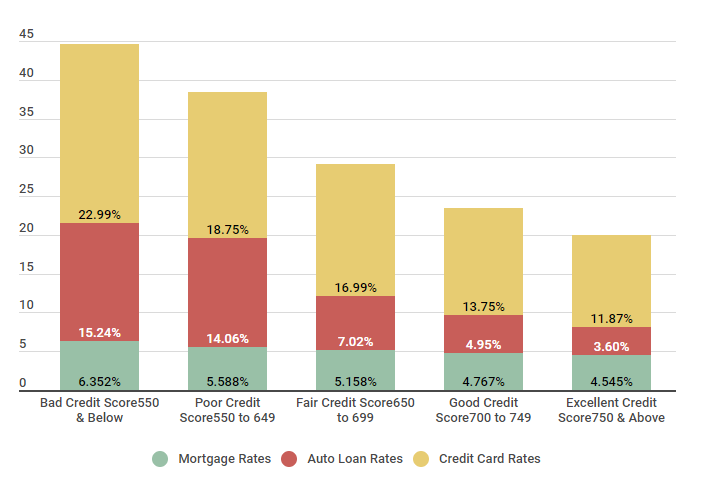

Nyní se podívejme na průměrné úrokové sazby, které platí členové Credit Sesame na základě rozsahu jejich úvěrového skóre.

Porovnání průměrných úrokových sazeb členů Credit Sesame

| Rozsah skóre | Hypotéka. Sazby | Sazby autopůjček | Sazby kreditních karet |

|---|---|---|---|

| Špatné úvěrové skóre 550 & Pod |

6.352% | 15,24% | 22,99% |

| Slabé úvěrové skóre 550 až 649 |

5,588% | 14.06% | 18,75% |

| Slabé úvěrové skóre 650 až 699 |

5,158% | 7,02% | 16.99% |

| Dobré úvěrové skóre 700 až 749 |

4,767% | 4,95% | 13.75% |

| Vynikající úvěrové skóre 750 & Nad |

4,545% | 3,60% | 11,87% |

Zdroj: Úvěrové skóre bylo vypočteno z 5 000 členů Credit Sesame dne 3. 11. 2018.

Jak vidíte, spotřebitelé se špatným úvěrem bohužel nakonec platí na úrocích výrazně více než ti, kteří mají výborný úvěr. Vezměme si například úrokové sazby kreditních karet – pokud máte špatný úvěr, můžete očekávat, že zaplatíte přibližně 23% úrok. S vynikajícím úvěrem toto číslo klesá na méně než 12 % – to znamená, že pokud máte špatný úvěr, zaplatíte nakonec za stejné nákupy téměř dvakrát tolik na úrocích.

Mluvili jsme s členkou Credit Sesame, Keilani, abychom zjistili, co dělá pro to, aby si ve svých 18 letech vybudovala úvěr. Zde je její vyjádření:

Keilani si v 18 letech už buduje svůj úvěr

Členem je od: 1. 9. 2018

Všimli jsme si, že jste se právě připojila, co vás přimělo k budování úvěru?

V 16 letech jsem na střední škole navštěvovala obchodní kurz a dozvěděla se o důležitosti kreditního skóre a o tom, jak může ovlivnit celý váš finanční život. Nechtěl jsem být závislý na někom jiném, pokud jde o půjčky nebo kreditní karty, a tak jsem si stanovil cíl mít do maturity dobré kreditní skóre. Od jednoho zákazníka jsem se dozvěděl o službě Credit Sesame, a tak jsem se rozhodl ji vyzkoušet. Jsem moc ráda, že jsem to udělala.

Jaké je vaše kreditní skóre a jak jste si ho budoval/a?“

Moje kreditní skóre je nyní 752, což je velmi dobré, ale ne tam, kde bych chtěl/a být. Chtěl bych, aby bylo vynikající, ale chápu, že s mou omezenou úvěrovou historií to bude obtížné. Po hodině jsem mluvil s rodiči, aby mě přidali jako oprávněnou osobu k podpisu na své kreditní kartě, což poněkud neochotně udělali. Měli plné právo se obávat, ne všichni teenageři zachází s penězi zodpovědně. Minulé léto jsem začal pracovat a na začátku posledního ročníku jsem rodiče požádal o spolupodepsání velmi malé půjčky na auto. Díky našetřeným penězům jsem byl schopen každý měsíc splácet a teď už je téměř splacený.

Co tedy plánuješ dělat, abys pokračoval v budování svého kreditu?“

Plánuju, že minimálně během prvního roku studia budu bydlet doma, takže tím hodlám ušetřit. Také se chystám požádat o vlastní kreditní kartu. Protože je vysoká škola drahá, musel jsem si vzít studentskou půjčku, která mi spolu s dalšími půjčkami pomůže diverzifikovat a bude pokračovat v budování mého kreditu. Vím, že to nebude snadné, ale mým cílem je mít vynikající úvěr ještě před ukončením vysoké školy, abych si mohla dělat, co chci.

Chtěli jsme se podělit o příběh Keilani, protože ukazuje, jak důležité je budovat si úvěr od útlého věku a jak vás to může připravit na budoucí finanční úspěch.

Závěr & Shrnutí

Závěrem lze říci, že když začínáte budovat svůj úvěr, vaše počáteční úvěrové skóre nezačíná na 0. Každý úřad má vlastní metodu výpočtu vašeho úvěrového skóre, ačkoli se všechny točí kolem podobných faktorů. Pokud budete s úvěrem nakládat zodpovědně, jste na dobré cestě k dobrému úvěrovému skóre – a všem výhodám, které s ním souvisejí.

.