Jos olet vasta luomassa luottoprofiiliasi tai luottohistoriaasi, olet luultavasti utelias siitä, mikä on aloituspistemääräsi. Käymme läpi, mikä tuo pistemäärä on, miten se lasketaan, miten voit parantaa sitä ja paljon muuta.

- Millä luottopistemäärällä aloitat?

- Millainen on luottopistemääräsi lähtötilanteessa?

- Miten luottopistemäärät lasketaan?

- Kuinka tarkistat luottotietoraporttisi

- Mitä on riittämätön luottohistoria?

- Kauanko kestää parantaa luottotietojasi?

- Mitä odottaa luottopistemäärän alkaessa

- Keilani 18-vuotiaana rakentaa jo luottojaan

- Johtopäätös & Yhteenveto

Millä luottopistemäärällä aloitat?

Saatat yllättyä kuullessasi, että meillä kaikilla ei ole aluksi lainkaan luottopisteitä. Perustietojasi ei ilmoiteta ennen kuin sinulla on todella ollut luottoa (kuten luottokortti, laina jne.) nimissäsi vähintään 6 kuukautta. Tämä ei kuitenkaan tarkoita sitä, että luottopistemääräsi on aluksi 0. On kolme toimistoa, ja jokaisella on oma pisteytysalueensa, joista useimmat alkavat noin 300 pisteestä.

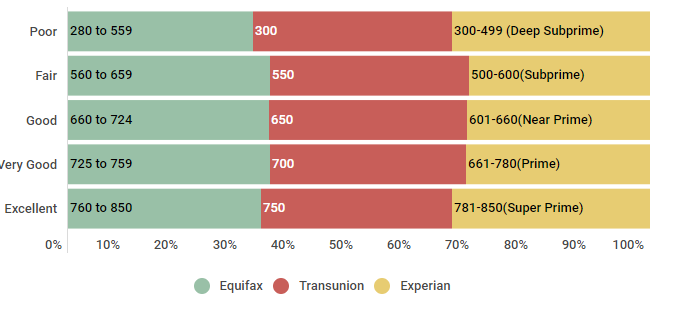

Katsotaanpa tarkemmin luottopisteiden vaihteluväliä ja sitä, miten kukin toimisto suhtautuu niihin.

Luottopisteiden vaihteluväli: TransUnion (VantageScore 3.0), Equifax, Experian

| Rank | Equifax | Transunion | Experian |

|---|---|---|---|

| huono | 280-559 | 300-550 | 300-499 (Deep Subprime) |

| Hyvä | 560-659 | 550-649 | 500-600(Subprime) |

| Hyvä | 660-724 | 650-699 | 601-660(Near Prime) |

| Erittäin hyvä | 725-759 | 700-749 | 661-780(Prime) |

| Erinomainen | 760-850 | 750-850 | 781-850(Super Prime) |

Lähde: Tietoja löytyi 3. lokakuuta 2018. Experian Information Systemsin verkkosivusto. Luottopisteitä koskevat usein kysytyt kysymykset. Haettu osoitteesta https://www.experian.com/blogs/ask-experian/credit-education/faqs/credit-score-faqs, Equifaxin verkkosivusto. Equifax Credit Score Range ™ Vain Yhdysvalloissa. Haettu osoitteesta https://help.equifax.com/s/article/Equifax-Credit-Score-ranges-US-only, TransUnion VantageScore 3.0 -malli.

Kuten näet, vaikka jokaisella toimistolla on omat erityiset arvonsa, jotka koordinoidaan eri luottopistemääräalueiden kanssa, ne ovat kaikki suhteellisen lähellä toisiaan. Jos luottopistemääräsi ei siis ala 0:sta… mistä se sitten alkaa?

Millainen on luottopistemääräsi lähtötilanteessa?

Me kaikki aloitamme ilman luottopistemäärää – mikä on järkevää, koska luottopistemäärämme perustuvat luottotietoilmoituksissamme oleviin tietoihin, ja näitä ilmoituksia laaditaan vasta sitten, kun nimissämme on ollut luottoa vähintään kuusi kuukautta. Ilman vakiintunutta luottohistoriaa luottoraporttisi ja luottopistemääräsi eivät ilmesty kuin taikaiskusta, kun täytät 18 vuotta, huolimatta monista yleisistä väärinkäsityksistä.

Kun olet saanut luottoa, ensimmäinen luottopistemääräsi voi vaihdella missä tahansa alle 500:sta reilusti 700:aan, riippuen alkuperäisestä taloudellisesta suorituskyvystäsi. Ainoa yhteys ensimmäisen luottopisteesi ja pisteytysmittareiden välillä olisi luottoprofiilisi ikä. Ja kun otetaan huomioon, että tämän tekijän arvo on vain noin 15 prosenttia kokonaisluottopistemääräsi pisteistä, vaikka olisit käytännössä ”epäonnistunut” tässä kategoriassa ja pärjännyt hyvin muissa, saisit silti luottopistemäärän, joka on reilusti yli 640.

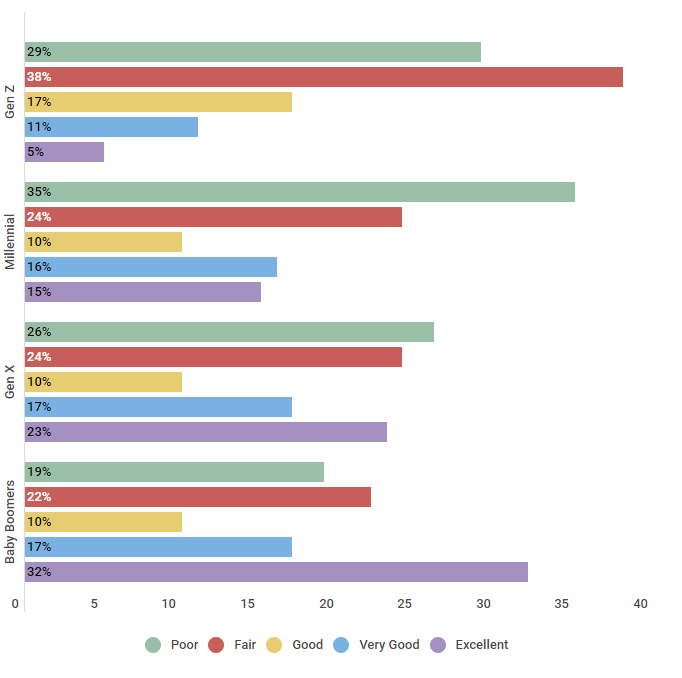

Pohditko, miltä yhdysvaltalaisten kuluttajien luottopistemäärät näyttävät? Katsotaanpa tarkemmin.

U.S. Population Categorized by the Five FICO Ranges for Credit Scores

| Age | Poor | Fair | Good | Erittäin hyvä | erinomainen |

|---|---|---|---|---|---|

| Gen Z | 29% | 38% | 17% | 11% | 5% |

| Millennial | 35% | 24% | 10% | 16% | 15% |

| Gen X | 26% | 24% | 10% | 17% | 23% |

| Baby Boomers | 19% | 22% | 10% | 17% | 32% |

Lähde:

Ei ole yllätys, että vanhemmilla kuluttajilla, joilla on vakiintuneempi luottohistoria, on paremmat luottopisteet – noin kolmanneksella Baby Boomer -ikäisistä on erinomainen luotto. Nuoremmat sukupolvet, jotka ovat vasta aloittamassa luottojensa rakentamista, pyrkivät edelleen parantamaan pistemääriään, ja suurimmalla osalla Gen Z -ikäisistä ja vuosituhannen vaihteen ikäisistä on huonot tai tyydyttävät luottotiedot.

Nyt kun tiedät, miltä pistemäärät näyttävät, katsotaanpa, miten ne lasketaan.

Miten luottopistemäärät lasketaan?

Ymmärtääksesi luoton pistemäärääsi on tiedettävä, miten pistemäärä lasketaan. Luottopisteytyksessäsi on useita tekijöitä, jotka vaikuttavat pisteytykseesi, ja jokaisella on oma painoarvonsa. Tässä artikkelissa tarkastelemme tekijöitä, jotka vaikuttavat FICO-pisteytykseesi, koska se on yleisimmin tunnustettu ja käytetty pisteytysmenetelmä.

Luottopisteytykseesi vaikuttavat tekijät ovat seuraavat:

- Maksuhistoria (35 %). Maksuhistoriasi on suurin yksittäinen tekijä, joka vaikuttaa luottopisteisiisi. Se osoittaa mahdollisille luotonantajille, kuinka usein maksusi ovat olleet ajallaan – tai jos ne ovat olleet myöhässä tai jääneet maksamatta.

- Luottojen käyttöaste (30 %). Vaikka tämä saattaa kuulostaa monimutkaiselta, luotonkäyttösi on yksinkertaisesti se prosenttiosuus käytettävissä olevasta kokonaisluotostasi, jota käytät tällä hetkellä. Tämä luku ilmaistaan prosentteina, ja parhaan pistemäärän säilyttämiseksi sinun kannattaa pitää luku alle 30 prosentissa.

- Luottoikä (15 %). Luottohistoriasi ikä tai pituus vaikuttaa myös pisteytykseesi. Jos haluat hyödyntää tätä tekijää parhaalla mahdollisella tavalla, pidä vanhimmat tilisi auki ja hyvässä kunnossa.

- Luottojen yhdistelmä (10 %). Mahdolliset luotonantajat haluavat nähdä raportissasi eri luottotyyppien yhdistelmän, kuten luottokorttitilit ja auto- tai asuntolainan.

- Tiedustelujen määrä (10 %). Vaikka luottotietojen tarkistaminen ei vahingoita tiliäsi, kovat tiedustelut, kuten uutta luottokorttia hakiessasi, vahingoittavat. Rajoita luottoasi koskevien kovien tiedustelujen määrää, jotta pisteytyksesi pysyvät korkeina.

Nyt kun tiedät, että luottopistemääräsi perustuu luottotietoraporttisi sisältämiin tietoihin sekä siihen, miten luottopistemääräsi lasketaan, tarkastellaan tarkemmin, miten voit tarkistaa luottotietoraporttisi.

Kuinka tarkistat luottotietoraporttisi

Lain mukaan olet oikeutettu saamaan yhden maksuttoman kopion luottotietoraportistasi kahdentoista kuukauden välein jokaiselta kolmesta maanlaajuisesta luottoraportointitoimistosta (Equifaxista, Experianista, ja TransUnionista). Voit pyytää kopion luottotietoraportistasi verkossa osoitteessa annualcreditreport.com (ainoa hyväksytty verkkosivusto, joka tarjoaa näitä ilmaisia luottotietoraportteja) tai soittamalla numeroon 1-877-322-8228. Sinun on annettava nimesi, osoitteesi, sosiaaliturvatunnuksesi ja syntymäaikasi, jotta henkilöllisyytesi voidaan todentaa.

Mutta entä jos sinulle sanotaan, että luottohistoriasi on riittämätön, kun haet luottoa tai yrität tarkistaa luottotietojasi?

Mitä on riittämätön luottohistoria?

Ei ole harvinaista, että luottohistoriasi on riittämätön, kun olet vasta aloittamassa. Riittämätön luottohistoria tarkoittaa yksinkertaisesti sitä, että luottoprofiilisi ei ole tarpeeksi vanha täyttääkseen tietyn luotonantajan vaatimukset. Jos sinulle sanotaan, että sinulla on riittämätön luottotietohistoria, voit käyttää useita strategioita, joiden avulla voit ratkaista tämän ongelman:

- Hakea vakuudellinen luottokortti

- Hakea luotonrakentajalainaa

- Pyydä vuokranantajaasi ilmoittamaan kuukausittaiset vuokranmaksusi

- Lisää valtuutettu käyttäjä luottokorttiisi tai ryhdy valtuutetuksi käyttäjäksi jonkun toisen tilille

Jos luottotietohistoriasi on riittämätön, on tärkeää tietää, ettet ole yksin. Katsotaanpa, kuinka monella ihmisellä on tällä hetkellä luottotiedottomuus:

Amerikkalaiset, joilla ei ole luottoa

| Sukupolvi | Prosenttiosuus, jolla ei ole luottoa |

|---|---|

| Z-sukupolvi | 84 % |

| Millenniaalit | 24% |

| X-sukupolvi | 15% |

| Baby Boomers | 10% |

| The Silent Generation | 15% |

Source: Tietoja saatu Consumer Financial Protection Bureausta 11. lokakuuta 2018.

https://www.consumerfinance.gov/about-us/blog/who-are-credit-invisible/

Kuten näet, ylivoimainen enemmistö Z-sukupolvesta (84 %) katsotaan luottokyvyttömäksi. Tämä luku laskee edelleen sukupolvien ikääntyessä. Esimerkiksi vuosituhannen vaihteen ikäisistä vain 24 %:a pidetään luottokelvottomina, ja Baby Boomer -ikäisistä vain 10 %:a.

Jos haluat lisätietoja riittämättömästä luottohistoriasta ja toimista, joita voit toteuttaa auttaaksesi luottoprofiilisi nopeaa rakentamista, tutustu näihin artikkeleihin.

Kauanko kestää parantaa luottotietojasi?

Jos luottokelpoisuutesi alkupisteytyssi ei ole siellä, missä haluaisit sen olevan, mietit luultavasti, kauanko kestää, ennen kuin voit havaita luottotietojesi paranevan. Katsotaanpa seuraavassa:

Aika, joka kuluu luottopisteiden parantamiseen ja siirtymiseen eri luottoluokkaan

| Luottopisteiden vaihteluväli (alku) | Luottopisteiden vaihteluväli (loppu) | Keskimääräinen aika, joka kuluu | |

|---|---|---|---|

| huono luotto. Luottotiedot | Hyvä luottotiedot | 8 kuukautta | |

| Hyvä luottotiedot | Hyvä luottotiedot | 14 kuukautta | 14 kuukautta Kuukausia |

| Hyvä luottotaso | Erinomainen luottotaso | 7 Kuukausia |

Lähde: Tilastokeskus: Tutkimme 455 kuluttajaa 24 kuukauden aikana ymmärtääkseen, kuinka kauan kestää keskimäärin siirtyä luottoluokkien välillä alkaen 15.2.2016 ja päättyen 15.2.2018.

Voit odottaa huomattavia parannuksia melko nopeasti. Kun esimerkiksi työskentelet aktiivisesti luottotietojesi parantamiseksi, voit odottaa pistemäärän paranevan huonosta tyydyttävään vain 8 kuukaudessa.

Free Credit Score

How To Build Credit

FICO Score

Mikä on hyvä luottopistemäärä

Yks. Keskimääräinen luottopistemäärä

FICO-pistemääritelmä

Mitä odottaa luottopistemäärän alkaessa

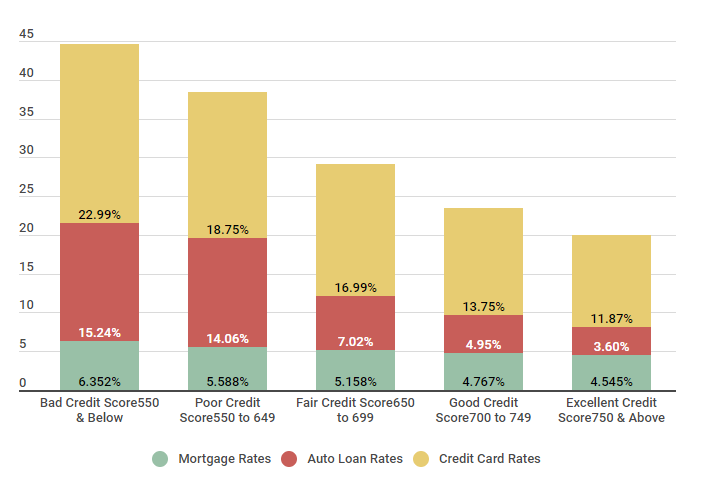

Jos olet vasta aloittamassa luotonantoa ja pistemääräsi sijoittuu ”uudelle” alueelle, mitä voit odottaa, jos ja kun sinun on tehtävä suuri ostos? Valitettavasti alkuvaiheen korkosi saattavat olla hieman korkeammat kuin haluaisit. Jos näin on, kannattaa harkita takaajan lisäämistä hakemukseesi, jos se on mahdollista. Jos toisen allekirjoittajan hankkiminen ei ole mahdollista, muista, että voit aina jälleenrahoittaa ostoksesi myöhemmin, kun luottotietosi ovat parantuneet.

Katsotaanpa nyt, millaisia keskikorkoja Credit Seesamen jäsenet maksavat luottotietoalueensa perusteella.

Comparing Average Interest Rates of Credit Sesame Members

| Score Range | Mortgage Korot | Autolainojen korot | Luottokorttien korot |

|---|---|---|---|

| Pahat luottotiedot 550 & Alle |

6.352% | 15.24% | 22.99% |

| Heikko luottotaso 550-649 |

5.588% | 14.06% | 18.75% |

| Hyvä luottotaso 650-699 |

5.158% | 7.02% | 16.99 % |

| Hyvät luottotiedot 700 – 749 |

4.767 % | 4.95 % | 13.75% |

| Erinomainen luottotaso 750 & Yli |

4.545% | 3.60% | 11.87% |

Lähde: Tilastokeskus:

Kuten näet, kuluttajat, joilla on huono luotto, joutuvat valitettavasti maksamaan huomattavasti enemmän korkoa kuin ne, joilla on erinomainen luotto. Otetaan esimerkiksi luottokorttien korot – jos sinulla on huono luotto, voit odottaa maksavasi noin 23 prosentin korkoa. Erinomaisella luottokelpoisuudella tämä luku putoaa alle 12 prosenttiin – mikä tarkoittaa, että jos sinulla on huono luottokelpoisuus, joudut maksamaan lähes kaksi kertaa enemmän korkoja samoista ostoksista.

Keskustelimme Credit Seesamen jäsenen Keilanin kanssa saadaksemme selville, mitä hän tekee rakentaakseen luottojaan 18-vuotiaana. Tässä on, mitä hänellä oli sanottavaa:

Keilani 18-vuotiaana rakentaa jo luottojaan

Member Since: 9/1/2018

Huomasimme, että liityit juuri, mikä sai sinut rakentamaan luottoa?

Olin lukiossa liiketalouden kurssilla, kun olin 16-vuotias, ja opin luottopisteiden merkityksestä ja siitä, miten ne voivat vaikuttaa koko taloudelliseen elämääsi. En halunnut olla riippuvainen kenenkään muun lainoista tai luottokorteista, joten asetin tavoitteekseni saada hyvät luottotiedot valmistumiseen mennessä. Kuulin eräältä asiakkaalta Credit Seesamesta, joten päätin tutustua siihen. Olen niin iloinen, että tein niin.

Mitkä ovat luottotietosi ja miten olet rakentanut luottotietojasi?

Luottotietoni ovat tällä hetkellä 752, mikä on erittäin hyvä, mutta ei kuitenkaan siinä, missä haluan sen olevan. Haluaisin sen olevan erinomainen, mutta ymmärrän, että vähäisen luottohistoriani vuoksi se olisi vaikeaa. Kurssin jälkeen puhuin vanhempieni kanssa siitä, että he lisäisivät minut valtuutetuksi allekirjoittajaksi luottokorttiinsa, minkä he tekivätkin, hieman vastahakoisesti. Heillä oli täysi oikeus olla huolissaan, sillä kaikki teinit eivät ole vastuuntuntoisia rahan kanssa. Viime kesänä aloin käydä töissä, ja viimeisen lukuvuoden alussa pyysin vanhempiani allekirjoittamaan hyvin pienen autolainan. Säästämieni rahojen ansiosta pystyin maksamaan maksut joka kuukausi, ja nyt se on melkein maksettu pois.

Mitä aiot tehdä jatkaaksesi luottotietojesi kartuttamista?

Suunnitelmissani on asua kotona ainakin ensimmäisen opiskeluvuoden ajan, joten aion säästää rahaa sillä tavalla. Aion myös hakea oman luottokortin. Koska opiskelu on kallista, jouduin ottamaan opintolainaa, joka muiden lainojeni kanssa auttaa monipuolistamaan, ja jatkaa luottojeni rakentamista. Tiedän, ettei se tule olemaan helppoa, mutta tavoitteeni on saada erinomaiset luottotiedot ennen kuin valmistun yliopistosta, jotta voin tehdä mitä tahansa haluan.

Halusimme jakaa Keilanin tarinan, koska se osoittaa, miten tärkeää on rakentaa luottoa jo varhaisessa iässä ja miten se voi antaa sinulle valmiudet taloudelliseen menestykseen tulevaisuudessa.

Johtopäätös & Yhteenveto

Johtopäätöksenä voidaan todeta, että kun aloitat luoton rakentamisen, alkuperäinen luottopistemääräsi ei ole 0. Kullakin toimistolla on oma menetelmänsä luottopistemäärän laskemiseksi, vaikka ne kaikki pyörivät samanlaisten tekijöiden ympärillä. Tekemällä vastuullisia valintoja luottojesi suhteen, olet hyvällä tiellä kohti hyviä luottopisteitä – ja kaikkia niitä etuja, jotka tulevat sen mukana.